BIAŁA LISTA

PODATNIKÓW VAT

-WYSZUKIWARKA

WYSZUKIWARKA DZIAŁALNOŚCI GOSPODARCZYCH

WYSZUKIWARKA

SPÓŁEK W KRS

EKSPERT KREDYTOWY PIOTR FORNAL

NA SKRÓTY

BIAŁA LISTA

PODATNIKÓW VAT

-WYSZUKIWARKA

WYSZUKIWARKA DZIAŁALNOŚCI GOSPODARCZYCH

WYSZUKIWARKA

SPÓŁEK W KRS

POLECAMY

EKSPERT KREDYTOWY PIOTR FORNAL

tel. 693 151 007

Pośrednik kredytów hipotecznych w Warszawie

Estoński CIT 2022 - szansa czy zagrożenie?

Artykuł aktualny na dzień 08-01-2026 CIT estoński, innymi słowy ryczałt od dochodów spółek, w nowej formie funkcjonuje od początku 2022 roku. Od stycznia 2022 zniesiono wiele niewygodnych dla przedsiębiorców warunków przystąpienia i działania w tej formie opodatkowania. Dzięki temu stała się ona korzystna dla wielu firm.

CIT estoński, innymi słowy ryczałt od dochodów spółek, w nowej formie funkcjonuje od początku 2022 roku. Od stycznia 2022 zniesiono wiele niewygodnych dla przedsiębiorców warunków przystąpienia i działania w tej formie opodatkowania. Dzięki temu stała się ona korzystna dla wielu firm. Brak podatku od zysku firmy

CIT estoński jest to zupełnie inne podejście do rozliczania podatkowego. Opodatkowanie, które znaliśmy dotychczas, sprowadzało się do wyliczenia:CIT estoński zmienia to podejście. Nie obowiązuje w nim prawo podatkowe i nie ma wyliczania podatku dochodowego od dochodu firmy. Nazwa opodatkowania to „ryczałt od dochodów spółek” – jednak definicja dochodu estońskiego odbiega od tej, którą znaliśmy dotychczas. W ryczałcie estońskim opodatkowane są wypłaty z zysków firmy. Wypłaty te nie ograniczają się wyłącznie do dywidendy. Dotyczą także innych kategorii dochodów, które sprowadzają się do tego, że właściciel uzyskuje korzyści z tytułu bycia wspólnikiem firmy.

Zamysł tej formy opodatkowania sprowadza się do rozwoju działalności i reinwestowania zysków. Ustawodawcy utworzyli tę formę opodatkowania chcąc zachęcić firmy do kumulowania wygenerowanego zysku, aby te rosły w siłę i dążyły do ciągłego rozwoju. Czy to oznacza, że korzystne jest niewypłacanie zysku w ryczałcie od dochodów spółek? Nie! I tutaj kryje się największa tajemnica tej formy opodatkowania.

Standardowy CIT + PIT

Przedsiębiorcy, którzy prowadzą np. spółkę z ograniczoną odpowiedzialnością opodatkowaną standardowym CIT, zobowiązani do opłacania de facto dwóch podatków. Prowadząc spółkę z o.o. opodatkowaną standardowym CIT, aby właściciel firmy mógł dowolnie rozporządzać zyskiem wygenerowanym przez jego działalność, czyli innymi słowy wypłacić pieniądze ze spółki, opłacać należy:1. CIT - OPODATKOWANIE ZYSKU FIRMY: 9% lub 19% od całego zysku wygenerowanego przez firmę

2. PIT PRYWATNY, który może mieć różne formy, np. wypłata zysku poprzez wystawianie faktury z działalności gospodarczej, etat, wynagrodzenie z tytułu powołania do bycia członkiem zarządu spółki, umowa- kontrakt, dywidenda.

PIT prywatny wynosił więc:

W przypadku wystawiania faktury – w zależności od opodatkowania np. liniowy 19% + ZUS 4,9%

W przypadku powołania – 17% do 85 tys., powyżej 32% + od 2022 roku składka zdrowotna ZUS

REALNE OPODATKOWANIE w przypadku zwykłego CIT wynosi więc odpowiednią sumę procentów:

Opodatkowanie CIT estońskiego

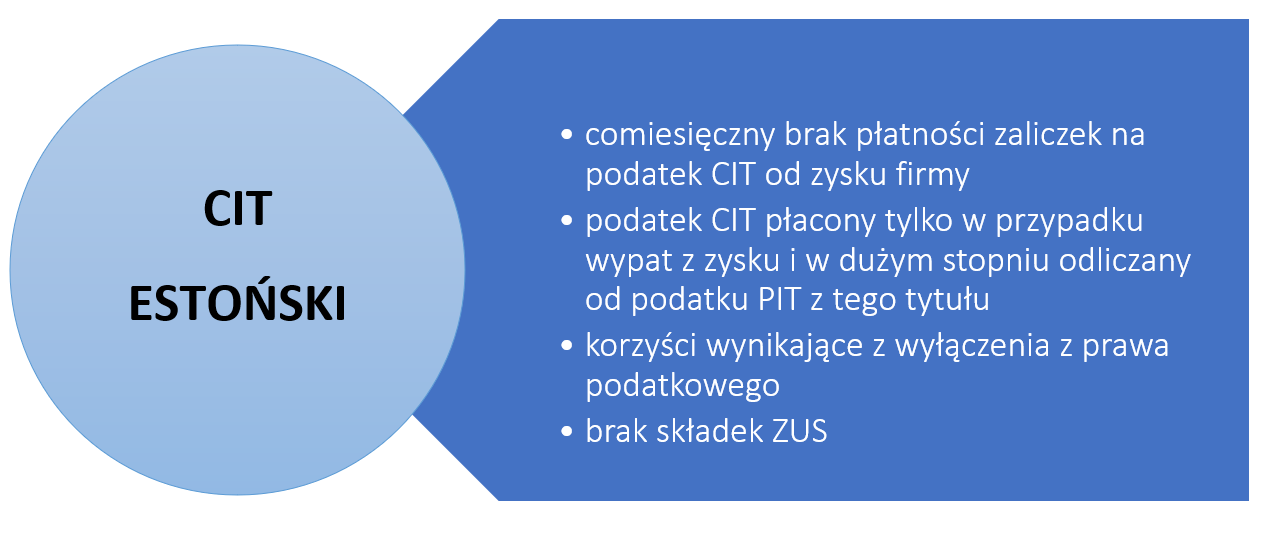

W CIT estońskim opodatkowanie wypłaconego zysku wynosi REALNIE 20% w przypadku małych podatników lub 25% w przypadku większych firm, nie ma ZUS. Nie obowiązuje prawo podatkowe – między innymi nie obowiązuje limit odliczeń samochodów osobowych do 150 tys.

CIT estoński - korzyści podatkowe

I tak, jeśli nasza spółka generuje comiesięczne dochody, konieczna jest comiesięczna zapłata CIT. Firma wystawia fakturę sprzedaży i mimo odległego terminu płatności lub w sytuacji, gdy nie otrzymała jeszcze przelewu przychodzącego, musi zapłacić podatek dochodowy. Sprawia to, że firma często nadwyręża swoją płynność finansową z tytułu obowiązkowych wpłat na standardowy CIT. Taki problem nie występuje w CIT estońskim, ponieważ w tej formie opodatkowania firma nie płaci miesięcznych zaliczek na podatek od wygenerowanych zysków.Tym bardziej od 2023 roku...

Przejście na CIT estoński od 2023 rodzi dodatkowe korzyści. Zmiany podatkowe od 2023 roku wyłączą z możliwości zaliczania do kosztów takich wydatków jak „ukryta dywidenda” np. najem przez właściciela spółki ruchomości i nieruchomości na rzecz spółki, jeśli ich wartość przekracza kwotę zysku w danym roku i jeśli prawo do tych rzeczy nabyte było przed otworzeniem firmy. Jeśli więc przedsiębiorca uzyskiwał przychody z tego tytułu, nie będzie mógł tego robić w 2023 roku w przypadku standardowego opodatkowania.Korzystne, jeśli firma planuje wziąć kredyt bądź posiada kredyt

Firma posiadająca zobowiązanie kredytowe powinna cyklicznie składać sprawozdania finansowe, z których bank dowiaduje się o jej dobrej kondycji finansowej. Głównym kryterium branym pod uwagę przez analityków bankowych jest zysk firmy. Jeśli więc mamy w planach zaciągnięcie kredytu bądź nasza firma osiąga wysokie comiesięczne zyski, może dzięki CIT estońskiemu nie płacić od nich podatku dochodowego. Tym samym w ryczałcie od dochodów spółek mamy zysk, mamy szczęśliwy bank oraz mamy na koncie pieniądze, które w zwykłym CIT musielibyśmy zapłacić do urzędu skarbowego. Dodatkowo w bilansie nie ma obciążenia zysku podatkiem dochodowym, więc ma on wyższą wartość niż w standardowym CIT.UWAGA. Rejestracja w CIT estońskim możliwa jest tylko do 31.01.2022!

Kto może wejść na CIT estoński?

Aby móc skorzystać z CIT estońskiego należy spełnić warunki:• Firma nie może posiadać udziałów w innej firmie

• Wspólnikami spółki muszą być osoby fizyczne

• Ponad 50% przychodów to przychody z podstawowej działalności operacyjnej, a nie finansowej

• Firma powinna spełnić minimalne kryteria zatrudnienia:

o Jeśli firma rozpoczyna prowadzenie działalności – przez pierwszy rok nie musi zatrudniać pracowników, w drugim roku – 1 pełen etat, trzecim – 2 etaty (nie wliczamy wspólników)

o Jeśli firma jest małym podatnikiem - w pierwszym roku opodatkowania ryczałtem zatrudnia 1 osobę fizyczną na pełen etat lub jeśli koszty związane z wynagrodzeniem na podstawie innej umowy wynoszą co najmniej przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw na rzecz 1 osoby fizycznej (nie wliczamy wspólników)

o W pozostałych przypadkach – firma powinna zatrudniać co najmniej 3 osoby na pełne etaty lub 3 osoby na inne umowy niż umowa o pracę, ale powinna ponosić koszty wynagrodzeń wynoszące trzykrotność przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw

• Należy złożyć zawiadomienie ZAW-RD

o do końca stycznia roku opodatkowania ryczałtem- jeśli rok obrotowy jest od stycznia do grudnia 2022

o jeśli rok podatkowy jest w zakresie innym niż od stycznia do grudnia – przed upływem roku podatkowegso, jeżeli na ostatni dzień miesiąca objętego jeszcze standardowym CITem podatnik zamknie księgi rachunkowe i sporządzi sprawozdanie finansowe.

To nie wszystko

Zapisy ustawowe o CIT estońskim zawarte są w ustawie o podatku dochodowym od osób prawnych w Rozdziale 6b, jednak Ministerstwo wydało specjalny przewodnik do ryczałtu od dochodów spółek, który liczy ponad 70 stron. Z tego względu nie jesteśmy w stanie poruszyć wielu kwestii tej formy opodatkowania, m.in:• Możliwe koszty wejścia w CIT Estoński – w przypadku przekształceń

• CIT estoński wspomaga płynność finansową działalności

• Podczas opodatkowania ryczałtem jest obowiązek prowadzenia ksiąg handlowych na dotychczasowych zasadach plus dodatkowo ewidencja księgowa umożliwiająca wykazanie kwot ujętych w ustawie o ryczałcie, m.in. „ukrytych zysków”

• Korzyści wynikające z wyliczania CIT estońskiego zgodnie z ustawą o rachunkowości, bez prawa podatkowego CIT

• nieopłacalne, jeśli firma w latach poprzednich generowała straty

Indywidualna analiza

To, czy w interesie danej firmy jest opodatkowanie CIT estońskim, należy rozpatrzyć indywidualnie. Warto zaznaczyć, że stosowanie tego rozwiązania może nie być korzystne, jeśli będziemy postępować tak, jak robiliśmy to w ramach opodatkowania standardowym CIT. Innymi słowy aby odnosić realne korzyści z tego rozwiązania należy inaczej podejść do naszego biznesu pod kątem księgowym - dzięki temu możemy na prawdę sporo zaoszczędzić.Opracowała: Justyna Pawlak-Fornal

Biuro Rachunkowe PRIMA - księgowość w dobrych rękach

Warszawa, ul. Piastowska 5

Źródło:

USTAWA z dnia 28 listopada 2020 r. o zmianie ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw

TAGI: estoński CIT . podatek ryczałtowy spółek . podatek estoński . ryczałt od dochodu spółki . Estoński CIT ustawa . Estoński CIT projekt ustawy . Estoński CIT dla kogo . Estoński CIT w Polsce . estoński cit - na czym polega . Ministerstwo Finansów estoński CIT . Estoński CIT projekt ustawy pdf . księgowość cit estoński . Estoński CIT projekt ustawy pdf . Estoński CIT objaśnienia . Estoński CIT co to . Estoński CIT przykłady . CIT estoński dla kogo . CIT estoński wady i zalety . CIT estoński zawiadomienie . CIT estoński w Polsce . CIT estoński Mentzen

Aktualizacja 18-01-2022

Dodano 07-07-2021

TAGI biuro rachunkowe Ursus . KSIĘGOWA WARSZAWA . biuro księgowe JPK_VAT . usługi rachunkowe Warszawa . porady księgowe Ursus . POLECANE biuro rachunkowe Włochy, Piastów, Pruszków . księgowa Pruszków . BIURO KSIĘGOWE Ursus . Księgowa Ursus . księgowość Warszawa Włochy . Ursus biuro rachunkowe . Księgowa Ewa Pawlak . rodzinne biuro rachunkowe . BIURO RACHUNKOWE Z DOŚWIADCZENIEM URSUS . obsługa księgowa Włochy . usługi rachunkowe Piastów . polecane biuro księgowe Pruszków

NAJNOWSZE ARTYKUŁY

Z PORADNIKA PRZEDSIĘBIORCY

Z PORADNIKA PRZEDSIĘBIORCY

LIMITY PODATKOWE W 2025 ROKU

e-Urząd Skarbowy też dla spółek!

SKŁADKI ZUS: WAKACJE OD ZUS 2024

Data wykonania przelewu do ZUS i US a data zaksięgowania

ESTOŃSKI CIT

- szansa czy zagrożenie?

- szansa czy zagrożenie?

PRAWO PRACY:

Rozwiązanie umowy o pracę, wyliczanie okresu wypowiedzenia

Rozwiązanie umowy o pracę, wyliczanie okresu wypowiedzenia

PRAWO PRACY:

Rodzaje i charakterystyka umów o pracę

Rodzaje i charakterystyka umów o pracę

TAGI biuro rachunkowe Ursus . KSIĘGOWA WARSZAWA . biuro księgowe JPK_VAT . usługi rachunkowe Warszawa . porady księgowe Ursus . POLECANE biuro rachunkowe Włochy, Piastów, Pruszków . księgowa Pruszków . BIURO KSIĘGOWE Ursus . Księgowa Ursus . księgowość Warszawa Włochy . Ursus biuro rachunkowe . Księgowa Ewa Pawlak . rodzinne biuro rachunkowe . BIURO RACHUNKOWE Z DOŚWIADCZENIEM URSUS . obsługa księgowa Włochy . usługi rachunkowe Piastów . polecane biuro księgowe Pruszków