BIAŁA LISTA

PODATNIKÓW VAT

-WYSZUKIWARKA

WYSZUKIWARKA DZIAŁALNOŚCI GOSPODARCZYCH

WYSZUKIWARKA

SPÓŁEK W KRS

Cykl: Kredyt Hipoteczny

NA SKRÓTY

BIAŁA LISTA

PODATNIKÓW VAT

-WYSZUKIWARKA

WYSZUKIWARKA DZIAŁALNOŚCI GOSPODARCZYCH

WYSZUKIWARKA

SPÓŁEK W KRS

POLECAMY

Cykl: Kredyt Hipoteczny

Jak wziąć kredyt mądrze?

#1 Kredytu jak najmniej

BIURO RACHUNKOWE PRIMA >

PORADNIK PRZEDSIĘBIORCY >

PODATEK VAT

WDT – wewnątrzwspólnotowa dostawa towarów

a możliwość zastosowania stawki 0% VAT

Artykuł aktualny na dzień 11-07-2025Przez wewnątrzwspólnotową dostawę towarów WDT rozumie się wywóz towarów z terytorium kraju na terytorium innego kraju Unii Europejskiej. Wspólnota Unii dopuszcza możliwość stosowania zerowej stawki VAT, jeśli towary wywożone są do innego kraju UE. Nabywca zobowiązany jest opodatkować nabycie wg zasad i stawki podatku swojego kraju.

Przepisy unijne umożliwiły zastosowanie 0% stawki VAT, aby uprościć rozliczenia międzynarodowe i sprawić, że handel w obrębie Unii Europejskiej będzie charakteryzował się zasadami przejrzystości.Transakcja opodatkowana w ten sposób ma na celu uniknięcie zakłócania konkurencji, powodowanego podwójnym opodatkowaniem lub brakiem opodatkowania. W sprzedaży towarów do krajów Unii stawka 0% jest więc przywilejem, z którego korzystać można po spełnieniu określonych warunków. Pamiętać należy, że ustawodawca wymaga stosowania podstawowej stawki VAT 23%, a w ramach przepisów szczegółowych daje możliwość jej obniżenia do 8%, 5% lub 0%. Aby móc skorzystać ze stawki 0% w sprzedaży WDT, należy spełnić łącznie trzy warunki, które określone są w art. 42. ustawy o VAT.

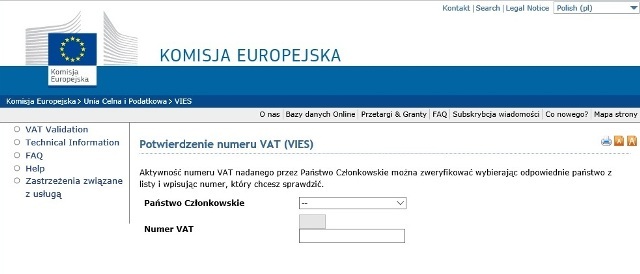

1. NIP UE Kontrahenta

„podatnik dokonał dostawy na rzecz nabywcy posiadającego właściwy i ważny numer identyfikacyjny dla transakcji wewnątrzwspólnotowych, nadany przez państwo członkowskie właściwe dla nabywcy, zawierający dwuliterowy kod stosowany dla podatku od wartości dodanej, który nabywca podał podatnikowi;”Pierwszy warunek dotyczy nabywcy towaru. Nasz Klient, któremu wystawiamy fakturę, musi posiadać czynny NIP unijny. Oznacza to, że przed numerem NIP widnieje odpowiednie dla kraju oznakowanie, np. PL, IT, DE. Jak potwierdzać numer VAT UE kontrahenta zagranicznego? To, czy podmiot posiada NIP unijny, sprawdzamy na w rejestrze VIES. Na stronie Komisji Europejskiej możemy uzyskać potwierdzenie numeru VAT (VIES)- podajemy link bezpośrednio do rejestru VIES:

Potwierdzenie numeru VAT (VIES)

UWAGA. Zawsze przed transakcją należy sprawdzić klienta w systemie VIES. Nawet jeśli Klient deklaruje, że jest czynnym podatnikiem w obrębie UE, to na wystawcy faktury ciąży obowiązek prawidłowego jej wystawienia.

Co zrobić w przypadku, jeśli kontrahent zagraniczny nie widnieje w VIES, czyli nie jest czynnym podatnikiem VAT UE? Jeśli na dzień dostawy towaru klient nie jest aktywny w VIES, nie możemy zastosować stawki VAT 0%. Nie jest wówczas spełniony warunek do zastosowania stawki zerowej. Reasumując, w przedmiotowej sytuacji brak rejestracji Wnioskodawcy jako podatnika VAT-UE stanowi przesłankę uniemożliwiającą potraktowanie transakcji jako dostawy wewnątrzwspólnotowej z prawem do zastosowania stawki 0%. Jak rozliczyć transakcję gdy zagraniczny nabywca nie jest podatnikiem vat-ue? W takiej sytuacji jesteśmy zobowiązani zastosować opodatkowanie WDT stawką krajową, czyli wystawiając fakturę do kwoty netto naliczyć podatek VAT z odpowiednią stawką wg przepisów prawa krajowego. Wedle przepisów prawa, nawet jeśli wysyłamy towar za granicę, a nie spełnimy przesłanek umożliwiających zastosowanie 0% stawki VAT, sprzedaż taką należy uznać za sprzedaż krajową. Wówczas doliczamy VAT do sprzedaży, który będziemy musieli odprowadzić do Urzędu Skarbowego.

Co zrobić w przypadku, jeśli kontrahent nie wpisał na fakturze NIP-UE? Posłużmy się przykładem interpretacji podatkowej, w której. Spółka prowadząc działalność gospodarczą jest podatnikiem podatku od towarów i usług, zarejestrowanym dla celów wewnątrzwspólnotowego nabycia towarów (dalej jako: „WNT”). Nabywane przez Spółkę towary służą wykonywaniu działalności gospodarczej. Spółka otrzymała fakturę VAT od unijnego zagranicznego kontrahenta bez wskazanego NIP-UE (kontrahent nie posłużył się nim przy dokonaniu transakcji). W związku z tym Spółka nie ma możliwości wpisania prawidłowego NIP-UE w informacji podsumowującej VAT-UE, natomiast może jedynie uwzględnić transakcje w deklaracji VAT-7 jako wewnątrzwspólnotowe nabycie towarów. Organ potwierdził, że opisana transakcja będzie stanowiła wewnątrzwspólnotowe nabycie towarów, którą to czynność Spółka będzie zobowiązana wykazywać w deklaracji VAT-7, bez względu na to, że kontrahent unijny nie posłużył się numerem identyfikacji VAT i jednocześnie Wnioskodawca nie będzie mógł wykazać tej transakcji w informacji podsumowującej VAT-UE. (Interpretacja Dyrektora Krajowej Informacji Skarbowej 0111-KDIB3-3.4012.310.2018.2.MAZ).

2. Dokumentacja wywozu towaru

„podatnik przed upływem terminu do złożenia deklaracji podatkowej za dany okres rozliczeniowy, posiada w swojej dokumentacji dowody, że towary będące przedmiotem wewnątrzwspólnotowej dostawy zostały wywiezione z terytorium kraju i dostarczone do nabywcy na terytorium państwa członkowskiego inne niż terytorium kraju;”Drugi warunek stosowania stawki 0% związany jest z dokumentami przewozowymi. Możemy zastosować stawkę VAT 0%, jeśli posiadamy w swojej dokumentacji dowody, że towary będące przedmiotem WDT zostały wywiezione z terytorium Polski i dostarczone do nabywcy na terytorium kraju członkowskiego. Zgodnie z zapisami ustawy dokumentami takimi mogą być np. dokumenty przewozowe otrzymane od przewoźnika (spedytora) odpowiedzialnego za wywóz towarów z terytorium kraju, z których jednoznacznie wynika, że towary zostały dostarczone do miejsca ich przeznaczenia na terytorium państwa członkowskiego inne niż terytorium kraju - w przypadku gdy przewóz towarów jest zlecany przewoźnikowi (spedytorowi), specyfikacja poszczególnych sztuk ładunku (listy przewozowe np. CMR, CIM).

17. grudnia 2020 r. Ministerstwo Finansów wydało objaśnienia podatkowe w zakresie dokumentowania WDT. Dokument jest widoczny poniżej:

TAGI biuro rachunkowe Ursus . KSIĘGOWA WARSZAWA . biuro księgowe JPK_VAT . usługi rachunkowe Warszawa . porady księgowe Ursus . POLECANE biuro rachunkowe Włochy, Piastów, Pruszków . księgowa Pruszków . BIURO KSIĘGOWE Ursus . Księgowa Ursus . księgowość Warszawa Włochy . Ursus biuro rachunkowe . Księgowa Ewa Pawlak . rodzinne biuro rachunkowe . BIURO RACHUNKOWE Z DOŚWIADCZENIEM URSUS . obsługa księgowa Włochy . usługi rachunkowe Piastów . polecane biuro księgowe Pruszków

NAJNOWSZE ARTYKUŁY

Z PORADNIKA PRZEDSIĘBIORCY

Z PORADNIKA PRZEDSIĘBIORCY

LIMITY PODATKOWE W 2025 ROKU

e-Urząd Skarbowy też dla spółek!

SKŁADKI ZUS: WAKACJE OD ZUS 2024

Data wykonania przelewu do ZUS i US a data zaksięgowania

ESTOŃSKI CIT

- szansa czy zagrożenie?

- szansa czy zagrożenie?

PRAWO PRACY:

Rozwiązanie umowy o pracę, wyliczanie okresu wypowiedzenia

Rozwiązanie umowy o pracę, wyliczanie okresu wypowiedzenia

PRAWO PRACY:

Rodzaje i charakterystyka umów o pracę

Rodzaje i charakterystyka umów o pracę

TAGI biuro rachunkowe Ursus . KSIĘGOWA WARSZAWA . biuro księgowe JPK_VAT . usługi rachunkowe Warszawa . porady księgowe Ursus . POLECANE biuro rachunkowe Włochy, Piastów, Pruszków . księgowa Pruszków . BIURO KSIĘGOWE Ursus . Księgowa Ursus . księgowość Warszawa Włochy . Ursus biuro rachunkowe . Księgowa Ewa Pawlak . rodzinne biuro rachunkowe . BIURO RACHUNKOWE Z DOŚWIADCZENIEM URSUS . obsługa księgowa Włochy . usługi rachunkowe Piastów . polecane biuro księgowe Pruszków