BIAŁA LISTA

PODATNIKÓW VAT

-WYSZUKIWARKA

WYSZUKIWARKA DZIAŁALNOŚCI GOSPODARCZYCH

WYSZUKIWARKA

SPÓŁEK W KRS

EKSPERT KREDYTOWY PIOTR FORNAL

NA SKRÓTY

BIAŁA LISTA

PODATNIKÓW VAT

-WYSZUKIWARKA

WYSZUKIWARKA DZIAŁALNOŚCI GOSPODARCZYCH

WYSZUKIWARKA

SPÓŁEK W KRS

POLECAMY

EKSPERT KREDYTOWY PIOTR FORNAL

tel. 693 151 007

Pośrednik kredytów hipotecznych w Warszawie

BIURO RACHUNKOWE PRIMA >

PORADNIK PRZEDSIĘBIORCY >

PODATEK VAT

Mechanizm podzielonej płatności

- informacje ogólne

Artykuł aktualny na dzień 08-01-2026Mechanizm podzielonej płatności (MPP) określany jako split payment to system rozdzielenia płatności za fakturę na kwotę netto oraz podatek VAT. Od 1 listopada 2019 r. mechanizm podzielonej płatności zastąpił „odwrotne obciążenie VAT” dla towarów i usług wymienionych w zał. nr 15 do ustawy o VAT. Są to usługi i towary określone przez ustawodawcę jako "wrażliwe".

Przelew podzielony

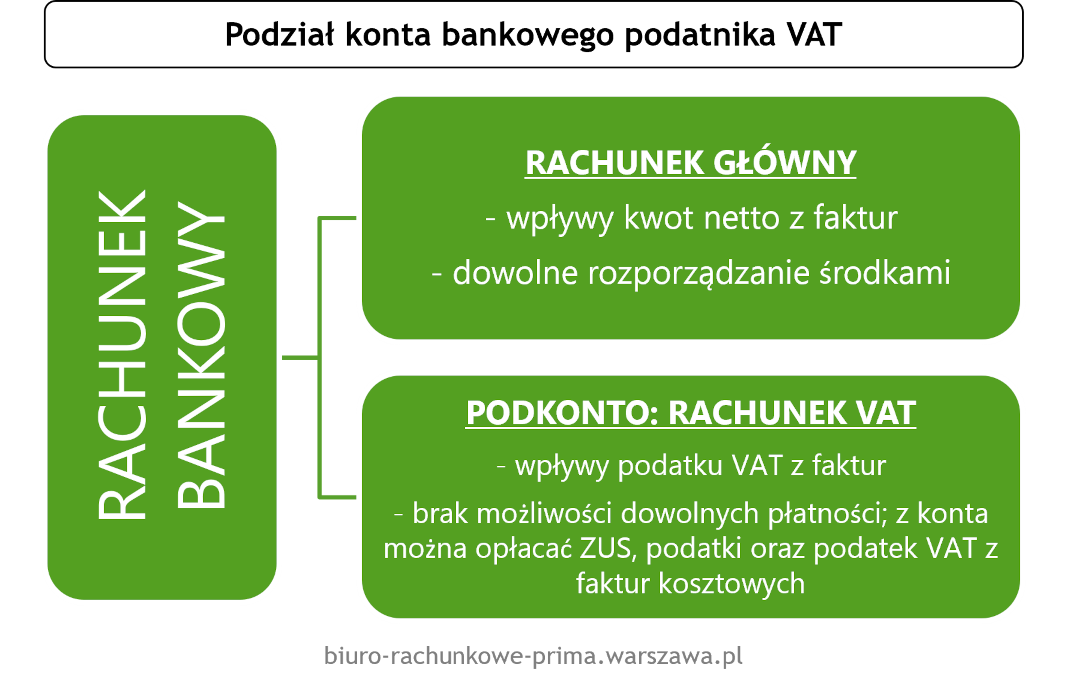

Płatność za towar lub usługę, zrealizowana jest przez nabywcę nie przelewem zwykłym, ale specjalnym przelewem podzielonym. Kwota brutto nie trafia w całości na rachunek odbiorcy, ale zostaje rozdzielona na kwotę netto i podatek VAT. Kwota netto trafia na rachunek główny sprzedawcy, a kwota podatku VAT - na jego rachunek VAT. Banki od listopada 2019 r. mają obowiązek do każdego konta firmowego zakładać podkonto VAT.

• podatku dochodowego od osób prawnych,

• podatku dochodowego od osób fizycznych,

• podatku akcyzowego,

• należności celnych oraz

• składek ZUS.

Obejmuje to również odsetki za zwłokę, czy też wszystkie dodatkowe zobowiązania podatkowe ustalane w podatku VAT.

Rachunek VAT jest zasilany VATem z faktur sprzedaży. Z konta VAT opłacany jest, poza zobowiązaniami podatkowymi do Urzędu Skarbowego oraz składkami ZUS, podatek VAT z faktur kosztowych- ale tylko opłacanych przelewem tradycyjnym. Niestety na chwilę obecną zapłata poprzez terminal platniczy kartą lub blikiem nie daje możliwości podzielonej płatności - środki pobierane są z konta głównego.

Można zwrócić się do naczelnika Urzędu Skarbowego z wnioskiem o uwolnienie środków z rachunku VAT na rachunek główny. Instrukcja złożenia wniosku znajduje się pod tym linkiem.

Kiedy występuje obowiązek podzielonej płatności?

Podzielona płatność będzie musiała być zastosowana przez nabywcę przy regulowaniu należności, jeżeli łącznie zostaną spełnione następujące warunki:

1. przedmiotem transakcji są towary lub usługi wskazane w załączniku nr 15 ustawy o VAT, oraz

2. kwota należności brutto wykazana na fakturze dokumentującej dostawę towarów lub świadczenie usług z załącznika nr 15 przekracza 15 000 zł,

3. czynność jest dokonywana na rzecz podatnika.

1. przedmiotem transakcji są towary lub usługi wskazane w załączniku nr 15 ustawy o VAT, oraz

2. kwota należności brutto wykazana na fakturze dokumentującej dostawę towarów lub świadczenie usług z załącznika nr 15 przekracza 15 000 zł,

3. czynność jest dokonywana na rzecz podatnika.

Załącznik nr 15 ustawy o VAT

Obligatoryjnym stosowaniem mechanizmem podzielonej płatności objęte są towary i usługi ujęte w załączniku 15 do Ustawy o VAT, których wartość na fakturze przekracza 15 tysięcy złotych. Ich wykaz jest zamieszczony w załączniku nr 15 do ustawy o VAT:

TAGI biuro rachunkowe Ursus . KSIĘGOWA WARSZAWA . biuro księgowe JPK_VAT . usługi rachunkowe Warszawa . porady księgowe Ursus . POLECANE biuro rachunkowe Włochy, Piastów, Pruszków . księgowa Pruszków . BIURO KSIĘGOWE Ursus . Księgowa Ursus . księgowość Warszawa Włochy . Ursus biuro rachunkowe . Księgowa Ewa Pawlak . rodzinne biuro rachunkowe . BIURO RACHUNKOWE Z DOŚWIADCZENIEM URSUS . obsługa księgowa Włochy . usługi rachunkowe Piastów . polecane biuro księgowe Pruszków

NAJNOWSZE ARTYKUŁY

Z PORADNIKA PRZEDSIĘBIORCY

Z PORADNIKA PRZEDSIĘBIORCY

LIMITY PODATKOWE W 2025 ROKU

e-Urząd Skarbowy też dla spółek!

SKŁADKI ZUS: WAKACJE OD ZUS 2024

Data wykonania przelewu do ZUS i US a data zaksięgowania

ESTOŃSKI CIT

- szansa czy zagrożenie?

- szansa czy zagrożenie?

PRAWO PRACY:

Rozwiązanie umowy o pracę, wyliczanie okresu wypowiedzenia

Rozwiązanie umowy o pracę, wyliczanie okresu wypowiedzenia

PRAWO PRACY:

Rodzaje i charakterystyka umów o pracę

Rodzaje i charakterystyka umów o pracę

TAGI biuro rachunkowe Ursus . KSIĘGOWA WARSZAWA . biuro księgowe JPK_VAT . usługi rachunkowe Warszawa . porady księgowe Ursus . POLECANE biuro rachunkowe Włochy, Piastów, Pruszków . księgowa Pruszków . BIURO KSIĘGOWE Ursus . Księgowa Ursus . księgowość Warszawa Włochy . Ursus biuro rachunkowe . Księgowa Ewa Pawlak . rodzinne biuro rachunkowe . BIURO RACHUNKOWE Z DOŚWIADCZENIEM URSUS . obsługa księgowa Włochy . usługi rachunkowe Piastów . polecane biuro księgowe Pruszków