BIAŁA LISTA

PODATNIKÓW VAT

-WYSZUKIWARKA

WYSZUKIWARKA DZIAŁALNOŚCI GOSPODARCZYCH

WYSZUKIWARKA

SPÓŁEK W KRS

Cykl: Kredyt Hipoteczny

NA SKRÓTY

BIAŁA LISTA

PODATNIKÓW VAT

-WYSZUKIWARKA

WYSZUKIWARKA DZIAŁALNOŚCI GOSPODARCZYCH

WYSZUKIWARKA

SPÓŁEK W KRS

POLECAMY

Cykl: Kredyt Hipoteczny

Jak wziąć kredyt mądrze?

#1 Kredytu jak najmniej

BIURO RACHUNKOWE PRIMA >

PORADNIK PRZEDSIĘBIORCY >

SKŁADKI ZUS >

Wysokość składek na ubezpieczenie ZUS w 2022 r.

Artykuł aktualny na dzień 30-06-2025Jak co roku podajemy nowe kwoty składek na ubezpieczenia społeczne i zdrowotne. Rok 2022 jest pod względem składek ZUS inny niż dotychczas. Wprowadzona od 01.01.2022 r. reforma podatkowa wiele zmienia. Warto więc zacząć od informacji jakie rodzaje składek ZUS płacimy. Zatem składki ZUS składają się z:

PIERWSZE SZEŚĆ PEŁNYCH MIESIĘCY PROWADZENIA DZIAŁALNOŚCI

Przez pierwszych sześć miesięcy prowadzenia działalności płacimy tylko składkę zdrowotną (liczoną według nowych zasad, które omawiamy poniżej). Nie podlegamy pod składki społeczne ani Fundusz Pracy i FGŚP.PREFERENCYJNE SKŁADKI ZUS

Po pełnych sześciu miesiącach możemy korzystać z małych składek ZUS przez 2 lata prowadzenia firmy. Osoby, które prowadzą działalność gospodarczą i korzystają z preferencyjnych składek na ubezpieczenia społeczne przez pierwsze 24 miesiące kalendarzowe od rozpoczęcia działalności, opłacają składki od zadeklarowanej kwoty nie niższej niż 30% minimalnego wynagrodzenia. Od 1 stycznia 2022 r. minimalne wynagrodzenie za pracę wynosi 3010 zł a zatem podstawa wymiaru składek na ubezpieczenia społeczne w 2022 r. nie może być niższa niż 903 zł (30% x 3010 zł). Niskie kwoty ZUS dotyczą tylko składek społecznych, zdrowotna nadal jest liczona według nowych zasad, które omawiamy poniżej.W 2022 roku składki społeczne Małego ZUSu wynoszą:

| Rodzaj ubezpieczenia | Kwota składki (w zł) |

|

|---|---|---|

| ubezpieczenie społeczne bez chorobowego 262,71 zł z chorobowym 284,76 zł |

emerytalne | 175,68 |

| rentowe | 72,00 | |

| chorobowe - dobrowolne | 22,05 | |

| wypadkowe | 15,03 | |

ZUS SPOŁECZNY OD DOCHODU "MAŁY ZUS PLUS"

Po spełnieniu pewnych warunków takich jak przychód nieprzekraczający w poprzednim roku kalendarzowym kwoty 120 000 zł (lub od kwoty ustalonej proporcjonalnie względem liczby dni prowadzenia działalności w danym roku), możemy zarejestrować się do tzw. Małego ZUS Plus. Wtedy kwoty składek społecznych są liczone proporcjonalnie do dochodu za rok poprzedni. Fundusz Pracy i FGŚP naliczany jest bądź nie w zależności od dochodu. Składka zdrowotna nadal jest liczona według nowych zasad. Termin zgłoszenia do Małego ZUS Plus z kodem 05 90 00 - od nowego roku - do 31.stycznia, jeśli w ciągu roku skończymy preferencyjne składki i chcemy zacząć korzystać z małego ZUS plus, zgłosić się należy w ciągu 7 dni. ...czytaj więcej Małym ZUS PlusSKŁADKI SPOŁECZNE BEZ ULG - DUŻY ZUS

Składki dla osób prowadzących działalność gospodarczą obliczane są na podstawie prognozowanego przeciętnego wynagrodzenia, które w 2022 r. wynosi 5922,00 zł (w roku 2021 była to kwota 5 259,00 zł).Podstawą wymiaru składek jest 60% prognozowanego przeciętnego wynagrodzenia, czylli kwota 3553,20 zł. Kwoty składek ZUS dla osób niekorzystających z ulg wynoszą:

| Rodzaj ubezpieczenia | Kwota składki (w zł) |

|

|---|---|---|

| ubezpieczenia społeczne bez chorobowego 1037,18 zł z chorobowym 1124,23 zł |

emerytalne | 693,58 |

| rentowe | 284,26 | |

| chorobowe - dobrowolne | 87,05 | |

| wypadkowe | 59,34 | |

| Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych | 87,05 | |

SKŁADKA ZDROWOTNA 2022 ROKU

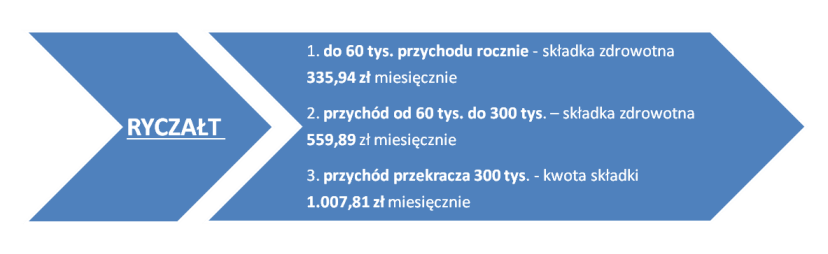

Od stycznia 2022 roku weszły w życie przepisy ustalające nowe zasady wyliczania składki zdrowotnej. Kwota składki zależna jest od formy opodakowania działalności gospodarczej. Podstawę wymiaru składki zdrowotnej stanowi dochód z działalności gospodarczej ustalony za rok kalendarzowy – jako kwota przychodów minus poniesione koszty uzyskania tych przychodów, dodatkowo pomniejszona o kwotę opłaconych w tym roku składek na ubezpieczenia: emerytalne, rentowe, chorobowe i wypadkowe (jeżeli nie zostały zaliczone do kosztów uzyskania przychodów).1. RYCZAŁT OD PRZYCHODÓW EWIDENCJONOWANYCH - SKŁADKA ZDROWOTNA

Ryczałt oskładkowany jest w zależności od przychodu firmy. Podstawą do naliczania składki zdrowotnej w ryczałcie jest kwota przeciętnego miesięcznego wynagrodzenia, która w 2022 roku wynosi 6.221,04 zł. Są trzy pułapy przychodów:1. do 60 tys. przychodu rocznie składka wynosi 335,94 zł zł miesięcznie (60% przeciętnego miesięcznego wynagrodzenia)

2. przychód od 60 tys. do 300 tys. - kwota składki zdrowotnej wynosi 559,89 zł miesięcznie (100% przeciętnego miesięcznego wynagrodzenia),

3. jeśli przychód przekracza 300 tys. kwota składki to 1.007,81 zł miesięcznie (180% przeciętnego miesięcznego wynagrodzenia).

Wybór sposobu naliczania składki W składanej deklaracji rozliczeniowej za styczeń 2022 r. należy zadeklarować sposób naliczania składki zdrowotnej. Są dwie możliwości - składka wyliczana na podstawie dochodu z roku poprzedniego bądź składka na podstawie dochodu za bieżący rok.

W pierwszej wersji ustalamy miesięczną podstawę wymiaru składki na ubezpieczenie zdrowotne za cały 2022 r. w oparciu o limit przychodów, jakie uzyskaliśmy w roku poprzednim. Jeśli przewidujemy, że w roku 2022 nasze przychody będą na podobnym poziomie i np. przekroczą limit 300 tysięcy, "możemy" od początku roku opłacać składkę od najwyższej podstawy. Jeśli z tego nie skorzystamy, od początku roku musimy opłacać najniższą składkę a w rozliczeniu rocznym będziemy dopłacać do wyrównania całorocznego. Wysokość składki rocznej powinna wynieść: 12 (liczba miesięcy podlegania ubezpieczeniu) x odpowiedni procent przeciętnego miesięcznego wynagrodzenia w czwartym kwartale x 9 lub 4,9%.

W poradniku ZUS czytamy: "Jeżeli stosujesz opodatkowanie w formie ryczałtu od przychodów ewidencjonowanych, to przy ustaleniu miesięcznej podstawy wymiaru składki na ubezpieczenie zdrowotne możesz przyjąć kwotę przychodów uzyskanych w poprzednim roku kalendarzowym, jeśli przez cały poprzedni rok kalendarzowy prowadziłeś działalność gospodarczą. Możliwość taką masz wtedy, jeśli w poprzednim roku stosowałeś tą formę opodatkowania lub płaciłeś podatek według zasad ogólnych. Tak ustaloną podstawę wymiaru musisz stosować przez cały rok, za wyjątkiem przypadków, w których zakończysz, a następnie podejmiesz, nową działalność gospodarczą."

Przykład. Dariusz był wspólnikiem spółki jawnej i rozliczał się z podatku dochodowego w formie ryczałtu od przychodów ewidencjonowanych przez cały 2022 r. Jego przychody z działalności gospodarczej przekroczyły w 2022 r. 300 000 zł. W lutym 2023 r. Dariusz ustala roczną podstawę wymiaru składki na ubezpieczenie zdrowotne jako iloczyn 12 x 180% przeciętnego miesięcznego wynagrodzenia w czwartym kwartale 2021 r.

Jeśli nie zgłosimy sposobu naliczania składek uzależnionego od dochodu z roku poprzedniego, musimy opłacać składki w oparciu o dochód z miesiąca poprzedniego. Przykład. Celina jest wspólnikiem spółki cywilnej od 2019 r. W 2022 r. rozlicza się z podatku dochodowego, stosując ryczałt od przychodów ewidencjonowanych. W styczniu 2022 r. przychody z działalności gospodarczej wyniosły 58 000 zł, do końca lutego suma przychodów liczonych od początku 2022 roku wyniosła 90 000 zł, do końca marca – 120 000 zł, do końca kwietnia – 200 000 zł, do końca maja – 250 000 zł, a do końca czerwca – 280 000 zł. Od 1 lipca do 30 września wspólnicy zawiesili działalność, a w październiku nie mieli przychodów, więc suma przychodów nadal wynosiła 280 000 zł. Do końca listopada osiągnięte przychody wyniosły 300 010 zł, a od 1 grudnia 2022 r. wspólnicy ponownie zawiesili działalność. Celina za styczeń 2022 r. musi rozliczyć składkę na ubezpieczenie zdrowotne od podstawy wymiaru wynoszącej 60% przeciętnego miesięcznego wynagrodzenia w czwartym kwartale. Za miesiące od lutego do czerwca i za październik 2022 r. – od 100% przeciętnego miesięcznego wynagrodzenia w czwartym kwartale. Natomiast za listopad 2022 r. – od 180% przeciętnego miesięcznego wynagrodzenia w czwartym kwartale.

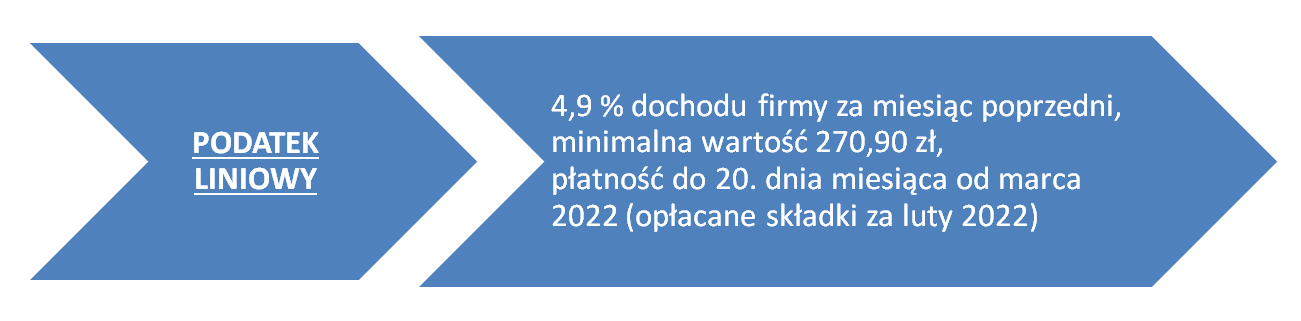

2. SKALA PODATKOWA I PODATEK LINIOWY - SKŁADKA ZDROWOTNA

Dla osób, które prowadzą pozarolniczą działalność i osiągają przychody z działalności gospodarczej oraz stosują opodatkowanie w formie skali, podatku liniowego, a także podatek od kwalifikowanego dochodu z kwalifikowanych praw własności intelektualnej - składka na ubezpieczenie zdrowotne liczona jest następująco:Składka zdrowotna za styczeń 2022 r. płacona w lutym, liczona jest na starych zasadach - Podstawa wymiaru składki na ubezpieczenie zdrowotne stanowi kwota, nie niższa niż 4.665,78 zł (75% przeciętnego miesięcznego wynagrodzenia), co oznacza, że kwota składki zdrowotnej za styczeń płacona do 20.02. wynosi zarówno dla osób będących na skali podatkowej jak i na dla osób opodatkowanych na podatku liniowym: 419,92 zł. Kwoty tej nie odejmujemy od podatku.

Składkę zdrowotną za okres od lutego 2022 r. do stycznia 2023 r. liczymy według nowych zasad. Podstawę wymiaru składki ustala się na podstawie dochodu z miesiąca bezpośrednio poprzedzającego miesiąc, za który dokonywane jest rozliczenie, z uwzględnieniem składek społecznych. Innymi słowy na wysokość składki za luty 2022 r. ma wpływ dochód uzyskany w styczniu 2022 r.

Zasady te wchodzą w życie 1 lutego 2022 r. W przypadku przedsiębiorców opodatkowanych na zasadach ogólnych roczna podstawa wymiaru będzie ustalana za okres roku składkowego, który będzie trwał od 1 lutego do 31 stycznia roku następnego. Przykład z poradnika ZUS

Antoni prowadzi działalność gospodarczą opodatkowaną według zasad ogólnych od 1 lutego 2017 r. Za styczeń 2022 r. odprowadził składkę 9% podstawy wymiaru, którą jest kwota 75% przeciętnego miesięcznego wynagrodzenia w czwartym kwartale 2021 r. Natomiast gdy ustalał składkę za luty (płatną w marcu), uwzględnił dochód uzyskany w styczniu 2022 r.

Przykład z poradnika ZUS

Kornelia prowadzi działalność gospodarczą, z której przychody są opodatkowane według zasad ogólnych. W styczniu 2022 r. jej przychody wyniosły 5 000 zł, w lutym – 9 000 zł, a w marcu – 13 000 zł. Koszty poniesione przez Kornelię to: w styczniu – 4 000 zł, w lutym – 2 000 zł, a w marcu – 8 000 zł. Dla ułatwienia wyliczeń przyjmijmy, że opłacane składki na ubezpieczenia emerytalne, rentowe, chorobowe i wypadkowe za wskazane miesiące zostały zaliczone do kosztów uzyskania przychodów.

Podstawa wymiaru składki na ubezpieczenie zdrowotne wynosi:

• za styczeń – jest obliczana na zasadach obowiązujących w grudniu 2021 roku, czyli podstawę stanowi 75% przeciętnego miesięcznego wynagrodzenia w czwartym kwartale;

• za luty – jest to kwota minimalnego wynagrodzenia, czyli 3 010 zł, gdyż dochód ustalony za styczeń zgodnie z wyliczeniem (5 000 zł – 4 000 zł = 1 000 zł) jest niższy od tej kwoty;

• za marzec – jest to kwota dochodu za luty, czyli 7 000 zł ustalonego w następujący sposób: suma przychodów za styczeń i luty minus suma kosztów za te miesiące minus dochód za miesiące poprzednie, czyli (5 000 zł + 9 000 zł) – (4 000 zł + 2 000 zł) – 1 000 zł = 7 000 zł;

Nasz komentarz: Składkę zdrowotną liczymy na podobnych zasadach jak podatek dochodowy - narastająco od początku roku. Powyższy przykład pokazuje, że nawet jeśli w jednym miesiącu nie osiągniemy dochodu, płacimy składki od podstawy 3010, natomiast w kolejnym miesiącu osiągając dochód nie uwzględniamy naszej płatności od 3010, tylko od realnej wartości dochodu 1000,00 zł, przez co nadpłacamy składkę w ciągu roku. Dopiero rozliczając cały rok ustalamy dochód i zapłacone składki i po podsumowaniu dowiadujemy się o nadpłacie bądź o obowiązku dopłaty.

Podsumowanie roczne składki Zgodnie z przepisami, za pełny rok prowadzenia działalności podstawą do wyliczenia rocznego wymiaru ubezpieczenia zdrowotnego będą składki w kwocie minimalnej 3010,00 x liczba miesięcy prowadzonej działalności. Jeśli działalność prowadziliśmy nieprzerwanie cały rok na skali podatkowej i nasze roczne dochody były w wartości niższej niż 36.120,00 zł, i tak będziemy musieli opłacić składki będące wynikiem wyliczeń: 12 miesięcy x 3010,00 minimalne wynagrodzenie x 9% (dla skali podatkowej) = 3250,80 zł.

Przykład. Suma minimalnego wynagrodzenia za 10 miesięcy 2022 r. wyniosła 30 100 zł (10 x 3 010 zł), dlatego roczna składka Bogusławy wyniesie 2 709 zł (30 100 zł x 9%).

Miesięczna składka liczona od miesiąca lutego, płatna do 20.03 nie może być niższa od kwoty 270,90 zł (tj. 9% podstawy wymiaru składki obliczonej od podstawy wymiaru składki 3.010 zł).

3. WSPÓLNIK JEDNOOSOBOWEJ SPÓŁKI Z O.O., OSOBY WSPÓŁPRACUJĄCE - SKŁADKA ZDROWOTNA

Dla osób, które prowadzą pozarolniczą działalność i nie osiągają przychodów z działalności gospodarczej oraz osób współpracujących z osobami prowadzącymi pozarolniczą działalność albo z osobami korzystającymi z ulgi na start stanowi kwota 6.221,04 zł (100 % przeciętnego miesięcznego wynagrodzenia). Składka na ubezpieczenie zdrowotne wynosi 559,89 zł (tj. 9% podstawy wymiaru składki).4. KARTA PODATKOWA - SKŁADKA ZDROWOTNA

Dla osób, które prowadzą pozarolniczą działalność albo korzystają z ulgi na start i osiągają przychody z działalności gospodarczej oraz stosują opodatkowanie w formie karty podatkowej, składka na ubezpieczenie zdrowotne wynosi 270,90 zł (tj. 9% podstawy wymiaru składki, czyli 3.010 zł (minimalne wynagrodzenie w 2022r.).Składki ZUS emeryta prowadzącego działalność gospodarczą

Osoba będąca na emeryturze prowadząca jednocześnie działalność gospodarczą płaci składkę ZUS zdrowotną w zależności od formy opodatkowania. Jeśli jest to:- skala podatkowa (zasady ogólne) - składka zdrowotna wynosi 9% dochodu za miesiąc poprzedni, nie mniej niż 270,90 zł

- podatek liniowy - - składka zdrowotna wynosi 4,9% dochodu za miesiąc poprzedni, nie mniej niż 270,90 zł

- ryczałt - przychód do 60 tysięcy rocznie - składka wynosi 335,94 zł zł miesięcznie

- ryczałt - przychód od 60 tys. do 300 tys. - kwota składki zdrowotnej wynosi 559,89 zł miesięcznie

- ryczałt - jeśli przychód przekracza 300 tys. kwota składki to 1.007,81 zł miesięcznie.

... czytaj więcej o działalności gospodarczej na emeryturze.

NOWY TERMIN OPŁACANIA SKŁADEK OD LUTEGO 2022

Nowy termin do przekazywania dokumentów rozliczeniowych i opłacania składek – do 20 dnia następnego miesiąca, będzie obowiązywał począwszy od składek należnych za styczeń 2022 r.Obowiązek comiesięcznego przekazywania dokumentów rozliczeniowych

Z powodu zmian w ustalaniu składki zdrowotnej osoby prowadzące działalność gospodarczą opłacające składki na własne ubezpieczenia lub osoby z nimi współpracujące będą musiały za okres od stycznia 2022 r. co miesiąc przekazywać dokumenty rozliczeniowe do ZUS. Zwolnienie ze składania dokumentów będzie dotyczyło tylko: • duchownych,• osób składających dokumenty za nianie oraz

• osób, które podlegają dobrowolnie ubezpieczeniom emerytalnemu i rentowym.

ROCZNE ROZLICZENIE SKŁADKI ZDROWOTNEJ Różnicę do dopłaty w wyliczeniach składek miesięcznych i rocznych musimy dopłuregulować w terminie opłacania składek za luty, czyli do 20 marca danego roku. Jeśli będzie opóźnienie płatności, zostaną naliczone odsetki za zwłokę. Jeśli różnica wyjdzie na korzyść podatnika, można zwrócić się do ZUS o zwrot nadpłaty.

Wniosek o zwrot nadpłaty składki na ubezpieczenie zdrowotne dotyczy tylko przedsiębiorców, którzy są opodatkowani:

• ryczałtem od przychodów ewidencjonowanych,

• na zasadach ogólnych (skala podatkowa, podatek liniowy).

"Gdy suma składek na ubezpieczenie zdrowotne, które wpłaciłeś za poszczególne miesiące, będzie wyższa niż roczna składka na ubezpieczenie zdrowotne ustalona od rocznej podstawy, będzie Ci przysługiwał zwrot składki. Będzie to różnica między sumą składek na ubezpieczenie zdrowotne, które wpłaciłeś za poszczególne miesiące tego roku, a roczną składką ustaloną od rocznej podstawy. Wniosek o zwrot będziesz mógł złożyć od 15 lutego do 31 maja [14] i tylko w formie elektronicznej – za pośrednictwem PUE ZUS. Nie będziemy rozpatrywać wniosków złożonych po tym terminie. Przepisy nie przewidują zwrotu nadpłaconej składki na ubezpieczenie zdrowotne przez ZUS z urzędu."

Źródło: Strona ZUS

Poradnik ZUS

Dodano 02-02-2022

TAGI: wysokość składek zus 2021 . zus 2021 działalność gospodarcza . składka zdrowotna 2021 . SKŁADKI ZUS 2021 TABELA . składki zus dla przedsiębiorców 2021 . zus 2021 dla nowych firm . MAŁY ZUS PLUS ZASADY . mały zus plus kwoty składek . mała działalność gospodarcza plus . składki zus 2021 dla przedsiębiorców . Składki ZUS 2021 działalność gospodarczą . ZUS 2021 dla przedsiębiorców . składki zus 2021 tabela . emeryt działalność gospodarcza składka zdrowotna . emeryt prowadzący działalność gospodarczą a składki zus 2021

TAGI biuro rachunkowe Ursus . KSIĘGOWA WARSZAWA . biuro księgowe JPK_VAT . usługi rachunkowe Warszawa . porady księgowe Ursus . POLECANE biuro rachunkowe Włochy, Piastów, Pruszków . księgowa Pruszków . BIURO KSIĘGOWE Ursus . Księgowa Ursus . księgowość Warszawa Włochy . Ursus biuro rachunkowe . Księgowa Ewa Pawlak . rodzinne biuro rachunkowe . BIURO RACHUNKOWE Z DOŚWIADCZENIEM URSUS . obsługa księgowa Włochy . usługi rachunkowe Piastów . polecane biuro księgowe Pruszków

NAJNOWSZE ARTYKUŁY

Z PORADNIKA PRZEDSIĘBIORCY

Z PORADNIKA PRZEDSIĘBIORCY

LIMITY PODATKOWE W 2025 ROKU

e-Urząd Skarbowy też dla spółek!

SKŁADKI ZUS: WAKACJE OD ZUS 2024

Data wykonania przelewu do ZUS i US a data zaksięgowania

ESTOŃSKI CIT

- szansa czy zagrożenie?

- szansa czy zagrożenie?

PRAWO PRACY:

Rozwiązanie umowy o pracę, wyliczanie okresu wypowiedzenia

Rozwiązanie umowy o pracę, wyliczanie okresu wypowiedzenia

PRAWO PRACY:

Rodzaje i charakterystyka umów o pracę

Rodzaje i charakterystyka umów o pracę

TAGI biuro rachunkowe Ursus . KSIĘGOWA WARSZAWA . biuro księgowe JPK_VAT . usługi rachunkowe Warszawa . porady księgowe Ursus . POLECANE biuro rachunkowe Włochy, Piastów, Pruszków . księgowa Pruszków . BIURO KSIĘGOWE Ursus . Księgowa Ursus . księgowość Warszawa Włochy . Ursus biuro rachunkowe . Księgowa Ewa Pawlak . rodzinne biuro rachunkowe . BIURO RACHUNKOWE Z DOŚWIADCZENIEM URSUS . obsługa księgowa Włochy . usługi rachunkowe Piastów . polecane biuro księgowe Pruszków

Wysokość składek na ubezpieczenie ZUS w 2021 r.

Wysokość składek na ubezpieczenie ZUS w 2021 r.