BIAŁA LISTA

PODATNIKÓW VAT

-WYSZUKIWARKA

WYSZUKIWARKA DZIAŁALNOŚCI GOSPODARCZYCH

WYSZUKIWARKA

SPÓŁEK W KRS

Cykl: Kredyt Hipoteczny

NA SKRÓTY

BIAŁA LISTA

PODATNIKÓW VAT

-WYSZUKIWARKA

WYSZUKIWARKA DZIAŁALNOŚCI GOSPODARCZYCH

WYSZUKIWARKA

SPÓŁEK W KRS

POLECAMY

Cykl: Kredyt Hipoteczny

Jak wziąć kredyt mądrze?

#1 Kredytu jak najmniej

Zakładam działalność - co muszę wiedzieć?

Co wybrać - opodatkowanie VAT czy skorzystać ze zwolnienia?

Rejestrując działalność gospodarczą jedną z podstawowych kwestii, które powinniśmy rozważyć jest to, czy zarejestrować się jako podatnik VAT. Wielu klientów pyta, czy warto zarejestrować się w VAT, kiedy nie warto być vatowcem, czy zakładając działalność ma obowiązek rejestracji w VAT? Jakie są mechanizmy w przypadku bycia vatowcem?Na wstępie warto zaznaczyć, że opodatkowanie podatkiem VAT jest zupełnie inną kwestią niż opodatkowanie podatkiem dochodowym. Przedsiębiorca prowadzący firmę opodatkowaną np. ryczałtem od przychodów może być jednocześnie vatowcem, może też, jeśli spełnia warunki, skorzystać ze zwolnienia. VAT i podatek dochodowy są to dwa odrębne podatki i tak jak opodatkowanie dochodów jest obowiązkowe, tak opodatkowanie VATem zależne jest od kilku kwestii.

Opodatkowanie VAT– podstawowe zasady działania

Rozważmy działalność zarejestrowaną w VAT. Jako podatnicy VAT do każdej wystawionej faktury doliczamy kwotę VATu od sprzedaży, którą trzeba zapłacić do urzędu skarbowego. Podatek VAT jest zatem oddzielną wydzieloną kwotą na fakturze.

Najczęściej opodatkowane podatkiem VAT są firmy, które współpracują z innymi firmami. W obrotach między firmami wystawca wylicza kwotę do zapłaty za usługę/towar jako kwotę netto (bez podatku VAT). VAT doliczony na fakturze jest kwotą podatku, którą wpłacamy do urzędu i nie jest to nasz przychód z działalności.

UWAGA ! Podatek VAT jest podatkiem obrotowym, więc kwoty VATu, która widnieje na naszej fakturze sprzedaży, nie możemy traktować jako nasz przychód. Podatek VAT to danina, którą płaci ostateczny nabywca usługi, a przedsiębiorca tę kwotę przekazuje do urzędu skarbowego. Podatek VAT dla przedsiębiorcy jest neutralny podatkowo- nie stanowi obciążenia, ponieważ płaci ten VAT nasz klient, nie my!

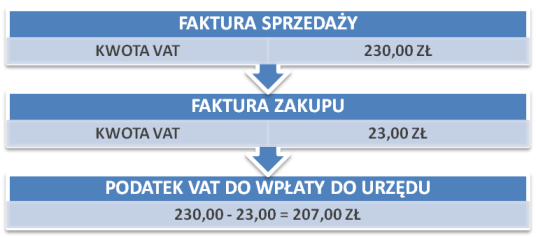

Jedynie część podatku VAT możemy zakupami odliczyć. Jak działa odliczanie podatku VAT? Od kwoty podatku VAT należnego (od sprzedaży) odejmujemy od kwotę podatku VAT od zakupu i wyliczamy podatek VAT do wpłaty do urzędu skarbowego.

Zatem jeśli naszym klientem jest przedsiębiorca będący VATowcem, będzie chciał otrzymać od nas fakturę VAT, ponieważ wtedy sam zapłaci niższą kwotę podatku do urzędu. Co innego w przypadku, gdy świadczymy usługi dla klientów indywidualnych- osób prywatnych. Wtedy podatek VAT będzie tylko i wyłącznie powiększał finalną kwotę do zapłaty przez naszego klienta. Przykładowo jeśli wyceniamy, że za usługę chcemy otrzymać 200 zł netto, w przypadku wystawienia paragonu bez VAT, otrzymujemy 200,00 zł, natomiast jako podatnik VAT, do swojej usługi doliczyć musimy odpowiednią stawkę VAT, np. 8% więc klient będzie miał do zapłaty 200 zł + 8% VAT czyli 216,00 zł. Jak wiadomo, im wyższa cena, tym nasza firma jest mniej konkurencyjna. Klient będący osobą prywatną nie będzie mógł odliczyć podatku VAT który zapłaci, więc będzie on jedynie kosztem. Jeśli prowadzimy działalność i większość naszych klientów to osoby prywatne nieprowadzące działalności, korzystniejsze będzie nierejestrowanie się w podatku VAT.

Opodatkowanie VAT a podstawy prawne

Powyżej opisałam podstawowe mechanizmy działania opodatkowania VAT. Czy każdy może samodzielnie zdecydować o rejestracji bądź zwolnieniu z opodatkowania VAT? Odnieśmy się teraz do podstaw prawnych.Zwolnienie podmiotowe w VAT

W ustawie o VAT obowiązuje ogólne zwolnienie z VAT na podst. Art. 113 Ustawy. Mówi ono o zwolnieniu z obowiązku rejestracji w VAT, gdy roczny przychód firmy nie przekroczy 200 tysięcy złotych:Art. 113. podatku od towarów i usług

1. Zwalnia się od podatku sprzedaż dokonywaną przez podatników, u których wartość sprzedaży nie przekroczyła łącznie w poprzednim roku podatkowym kwoty 200 000 zł. Do wartości sprzedaży nie wlicza się kwoty podatku.

Czy każdy rodzaj działalności może skorzystać ze zwolnienia z podatku VAT ze względu na obrót? Niestety nie. Ustawodawca przewidział wyjątki i wymienił konkretne rodzaje działalności wykluczone z możliwości korzystania ze zwolnienia.

Bezwzględny obowiązek rejestracji w VAT

Kto nie może skorzystać ze zwolnienia podmiotowego w VAT? Artykuł 113 pkt. 13 Ustawy o VAT wkazuje, jakich konkretnie branż nie obejmuje powyższe zwolnienie podmiotowe w VAT. Poniżej podajemy rodzaje działalności, które bezwzględnie podlegają pod obowiązek rejestracji jako podatnika VAT bez względu na kwotę obrotu. Obowiązek obejmuje działalności nieposiadające siedziby na terytorium kraju oraz firmy prowadzące działalność w zakresie w zakresie:• Sprzedaży w sklepie internetowym: (jest to przepis wprowadzony w 2019 roku)

– preparatów kosmetycznych i toaletowych (PKWiU 20.42.1),

– komputerów, wyrobów elektronicznych i optycznych (PKWiU 26),

– urządzeń elektrycznych i nieelektrycznego sprzętu gospodarstwa domowego (PKWiU 27),

– maszyn i urządzeń, gdzie indziej niesklasyfikowanych (PKWiU 28),

• Sprzedaży hurtowych i detalicznych części do:

– pojazdów samochodowych (PKWiU 45.3),

– motocykli (PKWiU 45.4);

Usługi wykluczające możliwość zwolnienia z VAT obejmują:

• usługi prawnicze,

• usługi w zakresie doradztwa

• jubilerskie,

• usługi ściągania długów, w tym factoringu

Ustawodawca obowiązkowo objął podatkiem VAT także branże zajmujące się sprzedażą:

• wyrobów z metali szlachetnych,

• towarów opodatkowanych podatkiem akcyzowym (z wyjątkiem energii elektrycznej i wyrobów tytoniowych),

• budynków, budowli lub ich części,

• terenów budowlanych,

• nowych środków transportu.

Zwolnienie przedmiotowe z VAT

Ustawodawca przewidział także zakres działalności, których wykonywanie bez względu na kwotę obrotu jest ustawowo zwolnione. Mowa o art. 43 Ustawy o VAT, gdzie znajdziemy katalog zwolnień z podatku VAT. Zwolnienie jest przedmiotowe, co oznacza, że obejmuje konkretne przedmioty działalności.Żywność

• dostawę gotowych posiłków przeznaczonych dla pasażerów,

• dostawę produktów rolnych pochodzących z własnej działalności rolniczej, dokonywaną przez rolnika ryczałtowego oraz świadczenie usług rolniczych przez rolnika ryczałtowego;

Działalność charytatywna

• dostawę towarów, będących darowizną, której przedmiotem są produkty spożywcze, z wyjątkiem napojów alkoholowych, jeżeli są one przekazywane na rzecz organizacji pożytku publicznego, z przeznaczeniem na cele działalności charytatywnej prowadzonej przez tę organizację;

• udzielanie licencji lub upoważnienie do korzystania z licencji oraz przeniesienie autorskiego prawa majątkowego w rozumieniu przepisów prawa autorskiego - w odniesieniu do programu komputerowego - bez pobrania należności na rzecz placówek oświatowych takich jak szkoły i przedszkola publiczne i niepubliczne, szkoły wyższe i placówki opiekuńczo-wychowawcze;

Usługi pocztowe

Usługi finansowe

• transakcje, łącznie z pośrednictwem, dotyczące walut, banknotów i monet używanych jako prawny środek płatniczy, z wyłączeniem banknotów i monet będących przedmiotami kolekcjonerskimi, usługi oraz pośrednictwo w usługach ubezpieczeniowych, reasekuracyjnych, a także usługi świadczone przez ubezpieczającego w zakresie zawieranych przez niego umów ubezpieczenia na cudzy rachunek, z wyłączeniem zbywania praw nabytych w związku z wykonywaniem umów ubezpieczenia i umów reasekuracji;

• usługi udzielania oraz usługi pośrednictwa w udzielaniu kredytów lub pożyczek pieniężnych, a także zarządzanie kredytami lub pożyczkami pieniężnymi przez kredytodawcę lub pożyczkodawcę;

• usługi w zakresie udzielania poręczeń, gwarancji i wszelkich innych zabezpieczeń transakcji finansowych i ubezpieczeniowych oraz usługi pośrednictwa w świadczeniu tych usług, a także zarządzanie gwarancjami kredytowymi przez kredytodawcę lub pożyczkodawcę;

• usługi w zakresie depozytów środków pieniężnych, prowadzenia rachunków pieniężnych, wszelkiego rodzaju transakcji płatniczych, przekazów i transferów pieniężnych, długów, czeków i weksli oraz usługi pośrednictwa w świadczeniu tych usług;

• usługi, w tym także usługi pośrednictwa, których przedmiotem są udziały w spółkach, innych niż spółki podmiotach, jeżeli mają one osobowość prawną- z wyłączeniem usług przechowywania tych udziałów i zarządzania nimi;

• usługi, których przedmiotem są instrumenty finansowe, z wyłączeniem przechowywania tych instrumentów i zarządzania nimi, oraz usługi pośrednictwa w tym zakresie.

Zwolnienia nie mają zastosowania do: czynności ściągania długów, w tym factoringu, usług doradztwa oraz usług w zakresie leasingu.

Usługi związane ze zdrowiem

• usługi w zakresie opieki medycznej świadczone w ramach wykonywania zawodów: lekarza i lekarza dentysty, pielęgniarki i położnej, psychologa;

• świadczenie usług przez techników dentystycznych;

• usługi transportu sanitarnego;

• usługi pomocy społecznej oraz usługi określone w przepisach o przeciwdziałaniu przemocy w rodzinie,

• usługi opieki nad osobami niepełnosprawnymi, przewlekle chorymi lub osobami w podeszłym wieku, świadczone w miejscu ich zamieszkania przez podmioty inne niż wymienione w pkt 22, oraz dostawę towarów ściśle z tymi usługami związaną;

Nauczanie

• usługi w zakresie opieki nad dziećmi i młodzieżą oraz dostawę towarów i świadczenie usług ściśle z tymi usługami związane, wykonywane:

a) w formach i na zasadach określonych w przepisach o pomocy społecznej, w przepisach o systemie oświaty oraz w przepisach ustawy z dnia 14 grudnia 2016 r. - Prawo oświatowe (Dz. U. z 2019 r. poz. 1148, z późn. zm.),

b) przez podmioty sprawujące opiekę nad dziećmi w wieku do 3 lat;

usługi świadczone przez jednostki objęte systemem oświaty i uczelnie, jednostki naukowe Polskiej Akademii Nauk oraz instytuty badawcze, w zakresie kształcenia

• usługi prywatnego nauczania na poziomie przedszkolnym, podstawowym, ponadpodstawowym i wyższym, świadczone przez nauczycieli;

• usługi nauczania języków obcych oraz dostawę towarów i świadczenie usług ściśle z tymi usługami związane,

• usługi kształcenia zawodowego lub przekwalifikowania zawodowego:

• usługi realizowane przez kościoły i związki wyznaniowe, organizacje powołane do realizacji celów o charakterze politycznym, związkowym, patriotycznym, filozoficznym, filantropijnym lub obywatelskim

Sport, kultura i sztuka

• usługi ściśle związane ze sportem lub wychowaniem fizycznym świadczone przez kluby sportowe, związki sportowe oraz związki stowarzyszeń i innych osób prawnych, których celem statutowym jest działalność na rzecz rozwoju i upowszechniania sportu, pod warunkiem że:

a) są one konieczne do organizowania i uprawiania sportu lub organizowania wychowania fizycznego i uczestniczenia w nim, b) świadczący te usługi nie są nastawieni na osiąganie zysków,

c) są one świadczone na rzecz osób uprawiających sport lub uczestniczących w wychowaniu fizycznym

• usługi kulturalne świadczone przez podmioty prawa publicznego, indywidualnych twórców i artystów wykonawców, z wyjątkiem usług związanych z filmami i nagraniami oraz ich produkcją; działalności agencji informacyjnych, usług wydawniczych, usług radia i telewizji a także wstępu na spektakle, koncerty, przedstawienia i imprezy w zakresie twórczości i wykonawstwa artystycznego i literackiego, do wesołych miasteczek, parków rozrywki, cyrków, dyskotek, sal balowych, do parków rekreacyjnych, na plaże i do innych miejsc o charakterze kulturalnym; wstępu oraz wypożyczania wydawnictw w zakresie usług świadczonych przez biblioteki, archiwa, muzea i innych usług związanych z kulturą;

• usługi związane z realizacją zadań radiofonii i telewizji świadczone przez jednostki publicznej radiofonii i telewizji, z wyłączeniem:

a) usług związanych z filmami i nagraniami na wszelkich nośnikach,

b) usług w zakresie produkcji filmów reklamowych i promocyjnych,

c) usług reklamowych i promocyjnych,

d) działalności agencji informacyjnych;

Usługi mieszkaniowe

• usługi zakwaterowania świadczone na rzecz uczniów i wychowanków szkół i uczelni

• usługi w zakresie wynajmowania lub wydzierżawiania nieruchomości o charakterze mieszkalnym lub części nieruchomości, na własny rachunek, wyłącznie na cele mieszkaniowe;

Pozostałe wpisy z serii

Zakładam działalność - co muszę wiedzieć?

Czy należy rejestrować firmę w podatku VAT?

Wybór formy opodatkowania

Ewidencja księgowa małych firm- KPiR

Ewidencja księgowa dużych firm- księga handlowa

1. Rejestracja działalności gospodarczej - wniosek do CEIDG

2. Zgłoszenie do ubezpieczeń

3. Rachunek bankowy przedsiębiorcy

Opublikowała: Justyna Pawlak-Fornal

TAGI: doradztwo przy zakładaniu firmy warszawa . pomoc w założeniu działalności gospodarczej . jak założyć firmę jednoosobową . działalność gospodarcza . doradztwo przy zakładaniu firmy . pomoc przy zakładaniu działalności gospodarczej . dotacje na założenie firmy warszawa . porada założenie firmy warszawa . czy opłaca się założyć firmę jednoosobową . własna działalność co się opłaca . jak założyć firmę

TAGI biuro rachunkowe Ursus . KSIĘGOWA WARSZAWA . biuro księgowe JPK_VAT . usługi rachunkowe Warszawa . porady księgowe Ursus . POLECANE biuro rachunkowe Włochy, Piastów, Pruszków . księgowa Pruszków . BIURO KSIĘGOWE Ursus . Księgowa Ursus . księgowość Warszawa Włochy . Ursus biuro rachunkowe . Księgowa Ewa Pawlak . rodzinne biuro rachunkowe . BIURO RACHUNKOWE Z DOŚWIADCZENIEM URSUS . obsługa księgowa Włochy . usługi rachunkowe Piastów . polecane biuro księgowe Pruszków

NAJNOWSZE ARTYKUŁY

Z PORADNIKA PRZEDSIĘBIORCY

Z PORADNIKA PRZEDSIĘBIORCY

LIMITY PODATKOWE W 2025 ROKU

e-Urząd Skarbowy też dla spółek!

SKŁADKI ZUS: WAKACJE OD ZUS 2024

Data wykonania przelewu do ZUS i US a data zaksięgowania

ESTOŃSKI CIT

- szansa czy zagrożenie?

- szansa czy zagrożenie?

PRAWO PRACY:

Rozwiązanie umowy o pracę, wyliczanie okresu wypowiedzenia

Rozwiązanie umowy o pracę, wyliczanie okresu wypowiedzenia

PRAWO PRACY:

Rodzaje i charakterystyka umów o pracę

Rodzaje i charakterystyka umów o pracę

TAGI biuro rachunkowe Ursus . KSIĘGOWA WARSZAWA . biuro księgowe JPK_VAT . usługi rachunkowe Warszawa . porady księgowe Ursus . POLECANE biuro rachunkowe Włochy, Piastów, Pruszków . księgowa Pruszków . BIURO KSIĘGOWE Ursus . Księgowa Ursus . księgowość Warszawa Włochy . Ursus biuro rachunkowe . Księgowa Ewa Pawlak . rodzinne biuro rachunkowe . BIURO RACHUNKOWE Z DOŚWIADCZENIEM URSUS . obsługa księgowa Włochy . usługi rachunkowe Piastów . polecane biuro księgowe Pruszków