BIAŁA LISTA

PODATNIKÓW VAT

-WYSZUKIWARKA

WYSZUKIWARKA DZIAŁALNOŚCI GOSPODARCZYCH

WYSZUKIWARKA

SPÓŁEK W KRS

Cykl: Kredyt Hipoteczny

NA SKRÓTY

BIAŁA LISTA

PODATNIKÓW VAT

-WYSZUKIWARKA

WYSZUKIWARKA DZIAŁALNOŚCI GOSPODARCZYCH

WYSZUKIWARKA

SPÓŁEK W KRS

POLECAMY

Cykl: Kredyt Hipoteczny

Jak wziąć kredyt mądrze?

#1 Kredytu jak najmniej

Aktualności prawno-księgowe obowiązujące od 2020 roku

Jak co roku przygotowałyśmy zbiorczy artykuł, w którym naświetlamy zmiany prawno-księgowe obowiązujące w 2020 roku. Zmian jest bardzo dużo- poza podwyżkami płac i ZUS oraz zmianą skali podatkowej, ustawodawcy wprowadzili nową formę działalności gospodarczej, zmienili zasady wystawiania faktur do paragonów, utworzyli nowe zasady naliczania składek ZUS oraz włączyli realne sankcje za niodpowiednie wykonywanie przelewów między firmami. Nastąpił także Brexit, czyli wyjście Wielkiej Brytanii z Unii Europejskiej. Jak nie zgubić się w gąszczu nowych przepisów? Przygotowany poniżej artykuł zawiera najważniejsze zmiany - rok 2020 w podatkowej pigułce.

Jak co roku przygotowałyśmy zbiorczy artykuł, w którym naświetlamy zmiany prawno-księgowe obowiązujące w 2020 roku. Zmian jest bardzo dużo- poza podwyżkami płac i ZUS oraz zmianą skali podatkowej, ustawodawcy wprowadzili nową formę działalności gospodarczej, zmienili zasady wystawiania faktur do paragonów, utworzyli nowe zasady naliczania składek ZUS oraz włączyli realne sankcje za niodpowiednie wykonywanie przelewów między firmami. Nastąpił także Brexit, czyli wyjście Wielkiej Brytanii z Unii Europejskiej. Jak nie zgubić się w gąszczu nowych przepisów? Przygotowany poniżej artykuł zawiera najważniejsze zmiany - rok 2020 w podatkowej pigułce.Płaca minimalna 2020 rok

Od 1 stycznia 2020 r. minimalne wynagrodzenie za pracę dla pracownika zatrudnionego w pełnym wymiarze czasu pracy wyniesie 2600 zł i będzie o 350 zł wyższe od obowiązującego w 2019 r. Zleceniobiorcy i przedsiębiorcy niezatrudniający pracowników ani zleceniobiorców od 1 stycznia 2017 r. mają prawo, podobnie jak pracownicy, do minimalnego wynagrodzenia, ale w postaci gwarancyjnej stawki za godzinę wykonania zlecenia/świadczenia usług (art. 1 pkt 1a-1b i art. 8a ustawy o minimalnym wynagrodzeniu za pracę). W 2020 r. stawka godzinowa przysługująca tym osobom nie będzie mogła być niższa od 17 zł brutto za godzinę pracy. Zatem będzie o 2,30 zł wyższa od stawki obowiązującej w 2019 r. (14,70 zł brutto).„Mały ZUS plus” – składki ZUS proporcjonalne do dochodu

Mały ZUS Plus to rozszerzenie dotychczas funkcjonującego Małego ZUS-u, który od początku 2019 r. pozwolił najmniejszym przedsiębiorcom opłacać niższe składki na ubezpieczenia społeczne, proporcjonalnie do wysokości przychodu osiągniętego przez nich w roku wcześniejszym - obejmowało małe firmy, których przychody za ubiegły rok z działalności gospodarczej nie przekroczyły trzydziestokrotności minimalnego wynagrodzenia (za rok 2019 jest to kwota 67500,00 zł).Od lutego 2020 roku rząd proponuje przedsiębiorcom "mały ZUS plus"- obejmie działalności gospodarcze, których przychód w poprzednim roku kalendarzowym nie był wyższy niż 120 000 zł (lub od kwoty ustalonej proporcjonalnie względem liczby dni prowadzenia działalności w danym roku). Składki w "Małym Zusie Plus" liczone są od dochodu z działalności gospodarczej. Ustawa wchodzi w życie od 1. lutego 2020 r., natomiast rejestracja w ZUS z nowym kodem obowiązuje do 2. marca. Osoby podlegające w 2019 roku pod mały ZUS zależny od przychodu w styczniu nie muszą rejestrować się ponownie, natomiast przedsiębiorcy, których przychód w 2019 roku nie przekroczy 120 tysięcy zł mogą od lutego liczyć na niższą kwotę comiesięcznej składki ZUS.

Aby skorzystać z tego rozwiązania, należy prowadzić działalność w poprzednim roku przez co najmniej 60 dni. Z obniżki składek nie skorzystają przedsiębiorcy, którzy rozliczali się w poprzednim roku w formie karty podatkowej i jednocześnie korzystali ze zwolnienia sprzedaży z podatku VAT.

Mały ZUS Plus na przykładzie.

Osoba opłacająca w 2019 roku ZUS w kwocie 1246,92 zł (duży ZUS bez ubezp. chorobowego), opłacałaby ZUS na starych zasadach w 2020 roku w kwocie 1354,64 zł.

Jeśli przedsiębiorca zarejestruje się do "Małego ZUSu Plus", osiągnął w 2019 roku przychód (obrót) poniżej 120 tys. złotych oraz wygenerował:

- dochód w kwocie 20 tysięcy zł, płaci Mały ZUS plus w kwocie 602,28 zł;

- dochód w kwocie 30 tysięcy zł, płaci Mały ZUS plus w kwocie 722,22 zł;

- dochód w kwocie 40 tysięcy zł, płaci Mały ZUS plus w kwocie 842,19 zł;

- dochód w kwocie 50 tysięcy zł, płaci Mały ZUS plus w kwocie 962,14 zł;

- dochód w kwocie 60 tysięcy zł, płaci Mały ZUS plus w kwocie 1082,11 zł;

- dochód w kwocie 70 tysięcy zł, płaci Mały ZUS plus w kwocie 1202,08 zł;

- dochód w kwocie 80 tysięcy zł, płaci Mały ZUS plus w kwocie 1354,64 zł - czyli tyle, ile płaciłaby bez rejestracji w nowym programie rządowym. Oznacza to, że nawet przy spełnieniu warunku uprawniającego do przystąpienia do małego ZUSu plus, jakim jest przychód poniżej 120 tysięcy, jeśli osiągniemy dochód powyżej 76 tysięcy, będziemy opłacali duże składki ZUS.

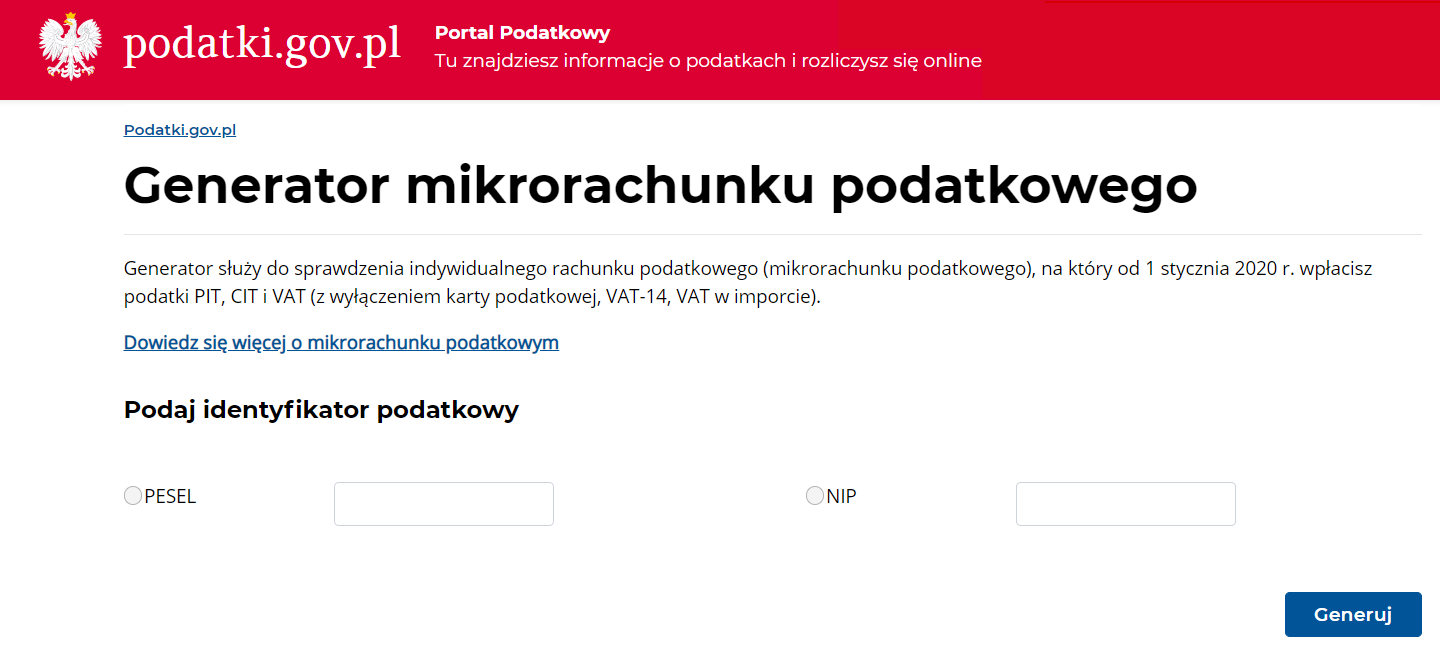

Mikrorachunek podatkowy do wpłaty PIT, CIT i VAT

Od 1 stycznia 2020 r. zmieni się sposób opłacania podatku dochodowego i VATu. Dotychczas podatki te płacone są na konto odpowiedniego Urzędu Skarbowego. Od stycznia każdy podatnik będzie miał nadany indywidualny rachunek podatkowy, zwany mikrorachunkiem podatkowym, z którego opłacać będzie przelewy podatkowe. Obowiązek korzystania z mikrorachunku podatkowego będą mieli zarówno podatnicy prowadzący działalność gospodarczą, jak i osoby fizyczne nieprowadzące takiej działalności. Pojawiły się także wątpliwości, czy jedna osoba, która prowadzi działalność a także wpłaca podatek jako osoba prywatna np. z najmu prywatnego mieszkania powinna wygenerować dwa mikrorachunki. Odpowiedź jest zawarta w ustawie o zasadach ewidencji i identyfikacji podatników i płatników (tj. Dz.U. z 2019 r. poz. 63 ze zm.), zgodnie z którą osoba prowadząca działalność powinna posługiwać się tylko i wyłącznie numerem NIP, natomiast osoba nieprowadząca firmy powinna wygenerować mikrorachunki według swojegu numeru PESEL. Ministerstwo udostępniło na swojej stronie internetowej generator umożliwiający sprawdzenie numeru swojego mikrorachunku podatkowego, znajduje się pod tym linkiem .

. WYJĄTKI! Pamiętać należy, że na mikrorachunek wpłacamy podatki PIT i CIT, ale nowe przepisy nie obejmują wszystkich podatków. Ministerstwo opublikowało informację, że pozostałe podatki, czyli np. akcyza, PCC, wpłaca się tak jak dotychczas, czyli na rachunki podatkowe urzędów skarbowych. Podatek opłacać na dotychczasowych zasadach jeśli podatnik rozlicza się na karcie podatkowej oraz składa VAT-14 i VAT w imporcie. Również wpłaty za mandaty karne regulować należy tak jak dotychczas, tj. na rachunek wskazany na bloczku mandatowym.

Przy przelewie, po wpisaniu mikrorachunku podatkowego, jako Urząd Skarbowy może pojawić się Urząd Skarbowy w Bydgoszczy, ponieważ urząd w Bydgoszczy został wyznaczony do rozliczania mikrorachunków i dlatego jego dane mogą pojawiać się na przelewie.

Ministerstwo ostrzega przed fałszywymi SMS-ami z informacją o zadłużeniu na mikrorachunku podatkowym. Administracja skarbowa nie jest nadawcą tych wiadomości. Wiadomości tego typu są fałszywe i zawierają link, który może być niebezpieczny. Otwieranie linków zamieszczonych w takich wiadomościach oraz wysyłanie odpowiedzi do nadawcy może spowodować przekazanie danych nieuprawnionym osobom.

PIT za 2019 rok - nowe terminy składania zeznań podatkowych

Ministerstwo Finansów dnia 31.12.2019 poinformowało, że zmienia się termin złożenia zeznań podatkowych PIT dla rozliczenia za rok 2019 - można to zrobić od 15 lutego do 30 kwietnia 2020 r. Okazuje się jednak, że zeznanie podatkowe można złożyć przed tym terminem, jednak PITy dostarczone wcześniej będą uznane za złożone od 15 lutego a zatem termin zwrotu nadpłaty podatku będzie liczony od 15 lutego. Przypominamy, że urząd ma 45 dni na zwrot podatku. Zmienił się również termin składania PIT-28 za 2019 rok - można go złożyć tylko od 15 lutego do 2 marca 2020 r. PIT-16A składamy na dotychczasowych zasadach, tj. do końca stycznia 2020.Stawka podatku 17% zamiast 18%

Od 1 stycznia 2020 r. podstawowa stawka podatku dochodowego od osób fizycznych (do kwoty rocznego dochodu 85 528 zł) wynosi 17%. Co prawda w tej wysokości była stosowana do dochodów uzyskanych już w okresie od 1 października do 31 grudnia 2019 r., jednak w pełnym rozliczeniu za 2019 r. stawka podatku dla pierwszego progu podatkowego wynosi 17,75%. Stawka podatku przewidziana dla II progu podatkowego w 2020 r. nie zmienia się i nadal wynosi 32% podstawy opodatkowania.Sankcje w VAT dot. Białej Listy Podatników

Przypominamy, że od listopada 2019 r. zaczął funkcjonować wykaz firm zawierający numery firmowych rachunków bankowych, zwany białą listą podatników. Przy dokonywaniu płatności, których wartość przekracza kwotę 15.000 zł, nałożony został obowiązek sprawdzania numeru rachunku bankowego kontrahenta wykazanego na białej liście. Od 1 stycznia 2020 r. wejdą w życie przepisy określające sankcje dla podatników dokonujących płatności na rachunki spoza białej listy podatników VAT. Oznacza to, że jeśli na fakturze podany jest inny numer bankowy, mamy obowiązek zapłaty na rachunek widniejący na białej liście. Fakto dokonania przelewu na konto spoza wykazu należy w ciągu 3 dni zgłosić do urzędu skarbowego, bowiem skutki takiej sytuacji mogą skończyć się sankcjami. Pierwsza z określonych przepisami ustaw o podatku dochodowym sankcji polega na wyłączeniu wydatku z kosztów podatkowych. Sankcje będą przewidywać również dodawane przepisy art. 117ba § 1 i 2 Ordynacji podatkowej: podatnicy będą odpowiadać solidarnie całym swoim majątkiem wraz z dostawcą towarów lub usługodawcą za jego zaległości podatkowe w części podatku od towarów i usług proporcjonalnie przypadającej na dokonaną na ich rzecz dostawę towarów lub to świadczenie usługFaktura wystawiana tylko do paragonu z NIP nabywcy

Od 1 stycznia 2020 r., gdy sprzedaż została zaewidencjonowana na kasie rejestrującej, sprzedawca będzie mógł wystawić fakturę z NIP kupującego tylko wtedy, gdy NIP ten był podany na paragonie. Oznacza to, że w przypadku sprzedaży zarejestrowanej na kasie fiskalnej, sprzedawca wystawi fakturę nabywcy, który posługuje się numerem identyfikującym, tylko w przypadku, gdy ten numer będzie znajdować się na paragonie dokumentującym sprzedaż. Jednocześnie przypominamy, że zgodnie z obecnie obowiązującymi przepisami VAT, paragon do kwoty 450 zł brutto (100 euro) z NIP nabywcy stanowi fakturę uproszczoną, równoważną ze zwykłą fakturą. W przypadku takich paragonów (z NIP nabywcy), aby potwierdzić zakup, nabywca nie musi dodatkowo występować o zwykłą fakturę.Pracownicze Plany Kapitałowe (PPK)

PPK służą systematycznemu gromadzeniu oszczędności przez uczestnika PPK z przeznaczeniem na wypłatę po osiągnięciu przez niego 60 roku życia. To powszechny system oszczędzania dla pracowników realizowany przy współpracy z pracodawcami oraz państwem. Oszczędności w PPK tworzone są wspólnie przez trzy strony: pracowników, pracodawców oraz państwo. Pracodawca ma obowiązek wpłacać 1,5% wynagrodzenia brutto pracownika. Może dobrowolnie zwiększyć wpłatę nawet do 4%.PPK są wprowadzane stopniowo – zależnie od liczby zatrudnionych osób. Docelowo PPK mają się pojawić w każdym podmiocie, który zatrudnia co najmniej jedną osobę. Kiedy firmy muszą tworzyć PPK?

- Od 1 lipca 2019 r. - Firmy zatrudniające co najmniej 250 osób wg stanu na 31.12.2018 r.

- Od 1 stycznia 2020 r. - Firmy zatrudniające co najmniej 50 osób wg stanu na 30.06.2019 r.

- Od 1 lipca 2020 r. - Firmy zatrudniające co najmniej 20 osób wg stanu na 31.12.2019 r.

- Od 1 stycznia 2021 r. - Pozostałe podmioty zatrudniające.

Przykładowo dla kwoty minimalnego wynagrodzenia w 2020 roku czyli 2600,00 zł brutto, wpłaty z tytułu PPK wyniosą: wpłata podstawowa pracowników 2%: 52,00 zł oraz wpłata podstawowa pracodawcy 1,5%: 39,00 zł, kwota podatku dochodowego naliczona od wpłat finansowanych przez pracodawcę 7,00 zł.

... czytaj więcej o PPK

Pakiet przyjazne prawo - prawo do błędu dla nowych firm

Prawo do popełnienia błędu - przedsiębiorca, gdy popełni błąd, za który grozi mandat karny lub kara pieniężna, nie dostanie kary, a jedynie pouczenie oraz będzie zobowiązany do usunięcia naruszeń oraz ich skutków w wyznaczonym przez organ terminie. Prawo do błędu obejmie przedsiębiorców zarejestrowanych w CEIDG. Będzie obowiązywać przez rok od dnia podjęcia działalności gospodarczej po raz pierwszy albo ponownie, po upływie co najmniej 36 miesięcy od dnia ostatniego zawieszenia lub zakończenia działalności. Przewidziane są pewne ograniczenia, w tym: popełnianie naruszeń po raz kolejny czy przypadki rażącego lub nieusuwalnego naruszenia prawa (ciężar wykazywany przez odpowiedni organ). Rozwiązanie może dotyczyć ok. 300 tys. przedsiębiorców. Jest wzorowane na doświadczeniach Francji i Litwy.Pakiet przyjazne prawo - sukcesja przedsiębiorstwa

Od 2020 roku pojawiły się ułatwienia sukcesji przedsiębiorstw, które obejmują zasady przejęcia koncesji, zezwoleń, licencji oraz pozwoleń w przypadku zmiany właściciela przedsiębiorstwa osoby wpisanej do CEIDG; możliwość powołania po śmierci małżonka przedsiębiorcy tymczasowego przedstawiciela (gdy przedsiębiorstwo należy do przedsiębiorcy i małżonka); rozszerzenie katalogu przedmiotów zapisu windykacyjnego o ogół praw i obowiązków wspólnika spółki osobowej, z jednoczesnym poszanowaniem zasad zmiany wspólnika w spółce osobowej z Ksh.Ustawa dot. ograniczenia zatorów płatniczych

Od 1 stycznia 2020 r. wierzyciele pomniejszą podstawę opodatkowania o kwotę wierzytelności w przypadku, w którym wierzytelność nie zostanie uregulowana lub zbyta w ciągu 90 dni od dnia upływu terminu jej płatności określonego w umowie lub fakturze (rachunku). Z kolei dłużnicy będą mieli obowiązek doliczenia do podstawy opodatkowania kwoty nieuregulowanego zobowiązania. Celem wprowadzonego rozwiązania jest motywowanie dłużników do zapłaty należności. Ulga na złe długi zostanie wprowadzona zarówno w podatku dochodowym od osób prawnych, jak i fizycznych i ustawie o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.Kluczowe rozwiązania nowej ustawy:

- Skrócenie – do maksymalnie 30 dni od dnia doręczenia faktury – terminów zapłaty w transakcjach handlowych, w których dłużnikiem jest podmiot publiczny (z wyłączeniem podmiotów publicznych będących podmiotami leczniczymi).

- Skrócenie – do maksymalnie 60 dni – terminu zapłaty w transakcjach, w których wierzycielem jest mikro-, mały lub średni przedsiębiorca, a dłużnikiem duży przedsiębiorca (tzw. transakcja asymetryczna).

Wzrosną także o 2 punkty procentowe odsetki ustawowe za opóźnienia w transakcjach handlowych- od 2020 roku wynoszą 11,5 proc. Chodzi o to, aby kredytowanie się kosztem firm przez opóźnianie uiszczenia wynagrodzenia było droższe niż uzyskanie pieniędzy np. z kredytu komercyjnego.

Zróżnicowanie wysokości rekompensat za koszty odzyskiwania należności (obecnie taka rekompensata wynosi 40 euro od każdej niezapłaconej wierzytelności lub jej części). Po zmianach będą wyznaczone trzy progi:

40 euro – gdy świadczenie pieniężne nie przekracza 5000 zł;

70 euro – gdy świadczenie pieniężne jest wyższe od 5000 zł, ale niższe niż 50 000 zł;

100 euro – gdy świadczenie pieniężne jest równe lub wyższe od 50 000 zł.

Najwięksi podatnicy podatku dochodowego od osób prawnych (grupy kapitałowe i podatnicy CIT, których dochód przekracza rocznie 50 mln euro) będą corocznie przekazywać ministrowi ds. gospodarki (MR) sprawozdania o stosowanych przez siebie terminach zapłaty. Sprawozdania te będą publicznie dostępne, czyli będzie można się z nich dowiedzieć, jak duzi partnerzy realizują swoje zobowiązania oraz ocenić ryzyko wchodzenia z nimi w relacje biznesowe. Pierwsze raporty dotyczące praktyk płatniczych mają być opublikowane w 2021 r. (zostaną w nich podane informacje za 2020 r.). Na firmy, które najbardziej opóźniają regulowanie swoich zobowiązań, Prezes Urzędu Ochrony Konkurencji i Konsumentów będzie nakładał kary pieniężne.

Nowy plik JPK ma zastąpić deklarację VAT

Od 1 kwietnia 2020 r. duzi przedsiębiorcy, którzy są podatnikami VAT, a od 1 lipca 2020 r. pozostali podatnicy VAT, będą składać nowy JPK_VAT, obejmujący dwie części: deklarację i ewidencję. Jeden plik ma uprościć rozliczenie z urzędem skarbowym i zmniejszyć obciążenia sprawozdawcze podatników VAT. Rozporządzenie w tej sprawie zostało opublikowane 18 października 2019 r.Prosta spółka akcyjna - nowa forma prowadzenia działalności pozarolniczej

Prosta Spółka Akcyjna to nowa forma prawna, która ma ułatwić w szczególności rozwój startupów poprzez uproszczenie i elektronizację procedur, również w zakresie ich rejestracji. To połączenie cech spółki z o.o. (stosunkowo proste i mało kosztowne założenie, funkcjonowanie i likwidacja spółki) z zaletami spółki akcyjnej. 7. stycznia 2020 r. sejmowa komisja sprawiedliwości poparła poselskie poprawki do rządowego projektu ustawy o zmianie ustawy - Kodeks postępowania cywilnego oraz niektórych innych ustaw (druk sejmowy nr 45 i 45A). Jednym z ich skutków ma być przesunięcie o rok – do 1 marca 2021 roku - wejścia w życie przepisów dot. Prostej Spółki Akcyjnej. To konsekwencja odroczenia wprowadzenia elektronicznego postępowania rejestrowego. Poprawki te nie były przygotowywane w Ministerstwie Rozwoju. Prosta spółka akcyjna jest nowym, trzecim - obok spółki z o.o. i spółki akcyjnej - typem spółki kapitałowej. Ma być nowoczesnym narzędziem dla innowacyjnej gospodarki. Będą z niej mogli skorzystać zwłaszcza założyciele startupów, którzy będą potrzebowali finansowania zewnętrznego.Ograniczenie liczby firm rozliczających się kwartalnie w VAT

Od stycznia 2020 część podatników straci prawo do kwartalnego rozliczania w VAT. Mowa o firmach, które w danym kwartale lub w poprzedzających go czterech kwartałach dokonali dostawy towarów lub świadczenia usług wymienionych w art. 15 ustawy o VAT, czyli podlegających pod split payment (mechanizm podzielonej płatności) i w każdym miesiącu wartość czynności przekroczyła kwotę 50.000,00 zł.Obowiązki wpisu do rejestrów

BDO - 1 stycznia 2020 r. weszło w życie rozporządzenie Ministra Klimatu z dnia 23 grudnia 2019 r. w sprawie rodzajów odpadów i ilości odpadów, dla których nie ma obowiązku prowadzenia ewidencji odpadów (Dz.U. z 2019 r. poz. 2531). Firmy wytwarzające odpady są obowiązane zapisać się do Rejestru Bazy Danych o produktach i opakowaniach oraz o gospodarce odpadami. Aby sprawdzić, czy należy zarejestrować tam firmę, proszę wejść na stronę BDO. Za brak rejestracji podmiotu grożą kary administracyjne.Beneficjent Rzeczywisty - Kolejnym obowiązkiem jest zgłoszenie do Centralnego rejestru Beneficjentów Rzeczywistych. Centralny Rejestr Beneficjentów Rzeczywistych (CRBR) to system, w którym są gromadzone i przetwarzane informacje o beneficjentach rzeczywistych, tj. osobach fizycznych sprawujących bezpośrednią lub pośrednią kontrolę nad spółką. Jednym z głównych zadań CRBR jest przeciwdziałanie praniu pieniędzy i finansowaniu terroryzmu. Publiczny charakter rejestru, umożliwiający każdemu nieodpłatny dostęp do informacji o beneficjentach rzeczywistych, zapewnia również większą kontrolę informacji oraz przyczynia się do zwiększenia zaufania do rynku finansowego i uczestników obrotu gospodarczego.

Do zgłaszania informacji o beneficjentach rzeczywistych (oraz ich aktualizacji, np. w związku ze sprzedażą udziałów) są obowiązane:

- spółki jawne,

- spółki komandytowe,

- spółki komandytowo-akcyjne,

- spółki z ograniczoną odpowiedzialnością,

- spółki akcyjne nienotowane na giełdzie.

W myśl art. 61 ust. 1 ustawy zgłoszenia do Rejestru dokonuje osoba uprawniona do reprezentacji spółki.

Zeznanie PIT za 2019 rok

Ze względu na obniżenie od 1 października 2019 r., a więc w trakcie bieżącego roku, o 1 punkt procentowy najniższej stawki podatku, o której mowa w skali podatkowej (z 18% na 17%), konieczne stało się określenie dla całego 2019 r. najniższej stawki podatkowej oraz kwoty zmniejszającej podatek. W konsekwencji, w rozliczeniu rocznym za 2019 r. obowiązywać będzie następująca skala podatkowa: Natomiast kwota zmniejszająca podatek w 2019 r. wynosi:

Natomiast kwota zmniejszająca podatek w 2019 r. wynosi:1) 1 420 zł – dla podstawy obliczenia podatku nieprzekraczającej kwoty 8 000 zł,

2) dla podstawy obliczenia podatku wyższej od 8 000 zł i nieprzekraczającej kwoty 13 000 zł: 1 420 zł pomniejszone o kwotę obliczoną według wzoru: 871 zł 70 gr × (podstawa obliczenia podatku – 8 000 zł) ÷ 5 000 zł

3) dla podstawy obliczenia podatku wyższej od 13 000 zł i nieprzekraczającej kwoty 85 528 zł - 548 zł 30 gr

4) dla podstawy obliczenia podatku wyższej od 85 528 zł i nieprzekraczającej kwoty 127 000 zł

548 zł 30 gr pomniejszone o kwotę obliczoną według wzoru: 548 zł 30 gr × (podstawa obliczenia podatku – 85 528 zł) ÷ 41 472 zł

5) dla podstawy obliczenia podatku przekraczającej kwotę 127 000 zł – brak kwoty zmniejszającej podatek.

BREXIT - co wyjście Wielkiej Brytanii z UE oznacza w 2020 r. dla firm

Wielka Brytania z dniem 31 stycznia 2020 r. opuściła Unię Europejską. Pojawiło się wiele wątpliwości odnośnie wpływu Brexitu na relacje handlowe między państwami. Serwis Biznes.gov.pl podaje: "W okresie przejściowym - do końca 2020 roku - polscy przedsiębiorcy i obywatele nie odczują zasadniczych zmian w relacjach z Wielką Brytanią. W tym czasie:- obowiązują dotychczasowe zasady związane ze swobodą przepływu osób. Polacy, którzy przyjadą na Wyspy do końca 2020 r. będą mogli mieszkać, pracować i uczyć się na obecnych zasadach;

nie ma ceł, kontyngentów i innych dodatkowych barier w handlu. Wielka Brytania pozostaje w unii celnej z UE i będzie uczestnikiem wspólnego rynku UE;

- obowiązują obecne zasady przekraczania granicy UE-Wielka Brytania. Nadal będzie można podróżować do i z Wielkiej Brytanii na podstawie dowodu osobistego;

- obowiązują obecne zasady dotyczące eksportu towarów do Wielkiej Brytanii. Nie ma potrzeby składania zgłoszeń celnych, posiadania dodatkowych dokumentów (np. świadectw pochodzenia), niewymaganych dotychczas certyfikatów dla produktów. Wielka Brytania respektuje wszystkie regulacje Unii Europejskiej w tym zakresie;

- zachowują ważność pozwolenia celne wydane przez władze Zjednoczonego Królestwa na podstawie przepisów unijnego kodeksu celnego; obowiązują dotychczasowe przepisy w zakresie VAT i akcyzy, w tym limity zwolnień dla podróżnych, funkcjonowania podatkowych systemów informatycznych itp.;

- nie zmieniają się zasady w zakresie obowiązków dot. uzyskania licencji, pozwoleń lub spełniania norm sanitarnych czy fitosanitarnych dla produktów rolno-spożywczych;

- nie zmieniają się zasady wykonywania transportu drogowego i lotniczego pomiędzy UE a Wielką Brytanią;

- obowiązuje wzajemne uznawania kwalifikacji zawodowych dla przedstawicieli zawodów regulowanych;

- obowiązuje jednolity paszporty dla usług finansowych.

Obywatele brytyjscy mieszkający w Polsce w trakcie okresu przejściowego (i po jego zakończeniu) utrzymają swoje prawa dot. pobytu, wykonywania pracy, dostępu do edukacji, służby zdrowia i usług publicznych.

Umowa o wystąpieniu Wielkiej Brytanii z UE przewiduje możliwość jednorazowego przedłużenia okresu przejściowego o rok lub dwa. Decyzja o przedłużeniu musi być jednak podjęta przed 1 lipca 2020 r. Należy wziąć jednak pod uwagę deklarację rządu Wielkiej Brytanii, który nie zakłada przedłużenia okresu przejściowego."

Opracowała: Justyna Pawlak-Fornal

Źródło:

www.gov.pl/web/finanse/zasady-wystawiania-faktur-do-paragonow-od-1-stycznia-2020-r

www.gov.pl/web/rozwoj/beda-nizsze-skladki-dla-najmniejszych-przedsiebiorcow--rzad-przyjal-projekt-ustawy-o-malym-zus-plus

www.gov.pl/web/rozwoj/prosta-spolka-akcyjna

art. 99 ust. 3a pkt 2 ustawy o VAT

https://www.gov.pl/web/finanse/kiedy-zlozyc-pit-za-2019-r

https://www.gov.pl/web/rozwoj/w-nowym-roku-zacznie-obowiazywac-ustawa-dot-ograniczenia-zatorow-platniczych-oraz-prawo-do-bledu-dla-poczatkujacych-przedsiebiorcow

ustawie o zasadach ewidencji i identyfikacji podatników i płatników (tj. Dz.U. z 2019 r. poz. 63 ze zm.)

https://www.gov.pl/web/finanse/centralny-rejestr-beneficjentow-rzeczywistych

https://www.biznes.gov.pl/pl/firma/pracownicy-w-firmie/chce-zatrudnic-pracownika/jakie-zmiany-czekaja-na-pracodawcow-w-2020

OBJAŚNIENIA PODATKOWE z dnia 15 października 2019 r. DOTYCZĄCE STOSOWANIA W 2019 r. PODWYŻSZONYCH KWOTOWYCH KOSZTÓW UZYSKANIA PRZYCHODÓW I OBNIŻONEJ STAWKI PODATKOWEJ DO DOCHODÓW OPODATKOWANYCH WEDŁUG SKALI PODATKOWEJ

https://www.biznes.gov.pl/pl/aktualnosci/brexit-co-wyjscie-wielkiej-brytanii-z-ue-oznacza-w-2020-r-dla-firm

TAGI: zmiany przepisów 2020 . zmiany 2020 podatki . zmiany w podatku dochodowym od osób fizycznych 2020 . podatki 2020 stawki . nowe przepisy 2020 . split payment 2020 . biała lista podatników VAT . kwartalne rozliczanie VAT 2020 rok . rachunek podatkowy . porady księgowe warszawa . księgowość Ursus . PPK . Pracownicze Plany Kapitałowe od kiedy . zus 2020 dla nowych firm . MAŁY ZUS PLUS ZASADY . mały zus plus kwoty składek . mała działalność gospodarcza plus . BREXIT 2020 . zmiany w rachunkowości 2020 . zmiany w przepisach księgowych 2020

Aktualizacja: 06-02-2020

Dodano 02-12-2019

TAGI biuro rachunkowe Ursus . KSIĘGOWA WARSZAWA . biuro księgowe JPK_VAT . usługi rachunkowe Warszawa . porady księgowe Ursus . POLECANE biuro rachunkowe Włochy, Piastów, Pruszków . księgowa Pruszków . BIURO KSIĘGOWE Ursus . Księgowa Ursus . księgowość Warszawa Włochy . Ursus biuro rachunkowe . Księgowa Ewa Pawlak . rodzinne biuro rachunkowe . BIURO RACHUNKOWE Z DOŚWIADCZENIEM URSUS . obsługa księgowa Włochy . usługi rachunkowe Piastów . polecane biuro księgowe Pruszków

NAJNOWSZE ARTYKUŁY

Z PORADNIKA PRZEDSIĘBIORCY

Z PORADNIKA PRZEDSIĘBIORCY

LIMITY PODATKOWE W 2025 ROKU

e-Urząd Skarbowy też dla spółek!

SKŁADKI ZUS: WAKACJE OD ZUS 2024

Data wykonania przelewu do ZUS i US a data zaksięgowania

ESTOŃSKI CIT

- szansa czy zagrożenie?

- szansa czy zagrożenie?

PRAWO PRACY:

Rozwiązanie umowy o pracę, wyliczanie okresu wypowiedzenia

Rozwiązanie umowy o pracę, wyliczanie okresu wypowiedzenia

PRAWO PRACY:

Rodzaje i charakterystyka umów o pracę

Rodzaje i charakterystyka umów o pracę

TAGI biuro rachunkowe Ursus . KSIĘGOWA WARSZAWA . biuro księgowe JPK_VAT . usługi rachunkowe Warszawa . porady księgowe Ursus . POLECANE biuro rachunkowe Włochy, Piastów, Pruszków . księgowa Pruszków . BIURO KSIĘGOWE Ursus . Księgowa Ursus . księgowość Warszawa Włochy . Ursus biuro rachunkowe . Księgowa Ewa Pawlak . rodzinne biuro rachunkowe . BIURO RACHUNKOWE Z DOŚWIADCZENIEM URSUS . obsługa księgowa Włochy . usługi rachunkowe Piastów . polecane biuro księgowe Pruszków

Wysokość składek ZUS w 2020 roku

Wysokość składek ZUS w 2020 roku